Actions

Comment investir dans l’énergie ? | Actions et ETF

Il n'y a pas peu de révolutions technologiques naissantes qui suscitent déjà l'intérêt d'une bonne partie de la communauté des investisseurs, car elles reposent sur des projets réalistes. Rêveurs, mais les pieds sur terre, et avec le compte de résultats sur la table.

Si ce n'est pas la nouvelle course à l'espace dans laquelle, d'ailleurs, Space X a déjà éjecté pratiquement la moitié de tous les satellites qui ont été lancés tout au long de l'histoire, c'est la calcul quantique, ou le grand projet de rajeunissement dans lequel les élites de la Silicon Valley investissent (nous verrons si cela sera accessible à tout le monde).

Mais la vérité, c'est que toutes ces révolutions naissantes dont les gars de Ark Invest, aiment tant parler, ne seront possibles que si 3 jalons sont atteints :

- Une super intelligence artificielle (AGI) beaucoup plus efficace : pour laquelle de nombreuses ressources sont déjà souhaitées. Et sinon, faites attention à la nouvelle guerre entre les États-Unis et la Chine avec des projets comme ceux de Stargate vs DeepSeek

- Robotique avancée qui peut accomplir des tâches plus importantes que les simples, statiques et ennuyeuses (nous l'avons vu la semaine dernière)

- Mais surtout, énergie bon marché. Par le paradoxe de Jevons nous savons que plus une ressource essentielle - l'énergie, le pétrole, le gaz, etc. - devient bon marché, plus une société va en consommer. Surtout à mesure qu'elle progresse technologiquement, et que ce progrès imprègne tous les niveaux sociaux.

On pourrait dire que la clé de l'avenir résidera dans l'énergie bon marché.

Et bien, nous savons déjà qu'aujourd'hui, bon marché, ce qu'on appelle bon marché, ça ne l'est pas. C'est pourquoi dans la caféine financière d'aujourd'hui, nous verrons à quoi est dû cet enchérissement des dernières années, car cela pourrait être un bon moment pour parier sur l'énergie, et comme toujours, quelques idées d'investissement intéressantes. Commençons.

Pourquoi l'énergie est-elle chère ?

Si nous nous en souvenons, au milieu de la décennie passée, nous vivions dans un contexte d'énergie relativement bon marché.

Beaucoup assurent que c'était dû au fait que nous étions plongés dans l'une des plus grandes crises de l'histoire. Et comme cela se produit dans la plupart des crises économiques, les prix du gaz, du pétrole, etc. ont tendance à s'effondrer. C'est vrai, car avec une demande plus faible, jusqu'à ce que les stocks s'ajustent, il y a un excédent d'offre.

De plus, à tout cela, il faudrait ajouter tout le sujet du fracking, qui est devenu si à la mode aux États-Unis au milieu de la décennie passée, faisant du pays yankee, d'importateur, l'un des plus grands exportateurs de brut du monde.

| Rang | Pays | Exportation (barils/jour) | |||

| #1 | Arabie Saoudite | 41.010.000 | |||

| #2 | Russie | 4.586.354 | |||

| #3 | États-Unis | 4.058.000 | |||

| #4 | Irak | 3.466.750 | |||

| #5 | Canada | 3.401.265 | |||

| #6 | Émirats Arabes Unis | 2.651.100 | |||

| #7 | Brésil | 1.714.936 |

| Rang | Pays | Exportation (barils/jour) |

| #1 | Arabie Saoudite | 41.010.000 |

| #2 | Russie | 4.586.354 |

| #3 | États-Unis | 4.058.000 |

| #4 | Irak | 3.466.750 |

| #5 | Canada | 3.401.265 |

| #6 | Émirats Arabes Unis | 2.651.100 |

| #7 | Brésil | 1.714.936 |

Le fait est qu'une bonne partie de cette augmentation actuelle des prix, reposerait en réalité sur ce que beaucoup appellent déjà l'échec de l'investissement ESG, où de nombreux fonds affichent entre moins 20% et moins 40%, voire plus.

Le fait de supposer que la transition écologique arriverait bien plus tôt que prévu a conduit à cesser d'investir dans de nouvelles et coûteuses prospections pétrolières ou des expansions de champs gaziers, rémunérant généreusement leurs actionnaires via des dividendes. Et bien sûr, maintenant que cette transition ne semble pas être arrivée, au-delà d'installer quatre panneaux photovoltaïques dans votre chalet, ou de connecter la voiture BYD à votre garage privé, nous sommes dans une urgence énorme pour retrouver une énergie bon marché. Non seulement pour notre consommation individuelle, mais aussi pour alimenter les fortes révolutions technologiques qui nous attendent.

Bien sûr, d'autres facteurs comme le conflit en Ukraine, les tarifs douaniers qui se profilent, et une nouvelle économie qui revient vers les blocs, n'ont pas aidé.

Cependant, tout cela pourrait être sur le point de changer, surtout du côté yankee, après la déclaration d'urgence climatique nationale.

Pourquoi investir dans plus d'énergie ?

Après avoir examiné les pages du rapport élaboré par l'équipe de Cathie Wood, voici les 3 principaux arguments

Besoin accru de capacité électrique stimulé par l'IA

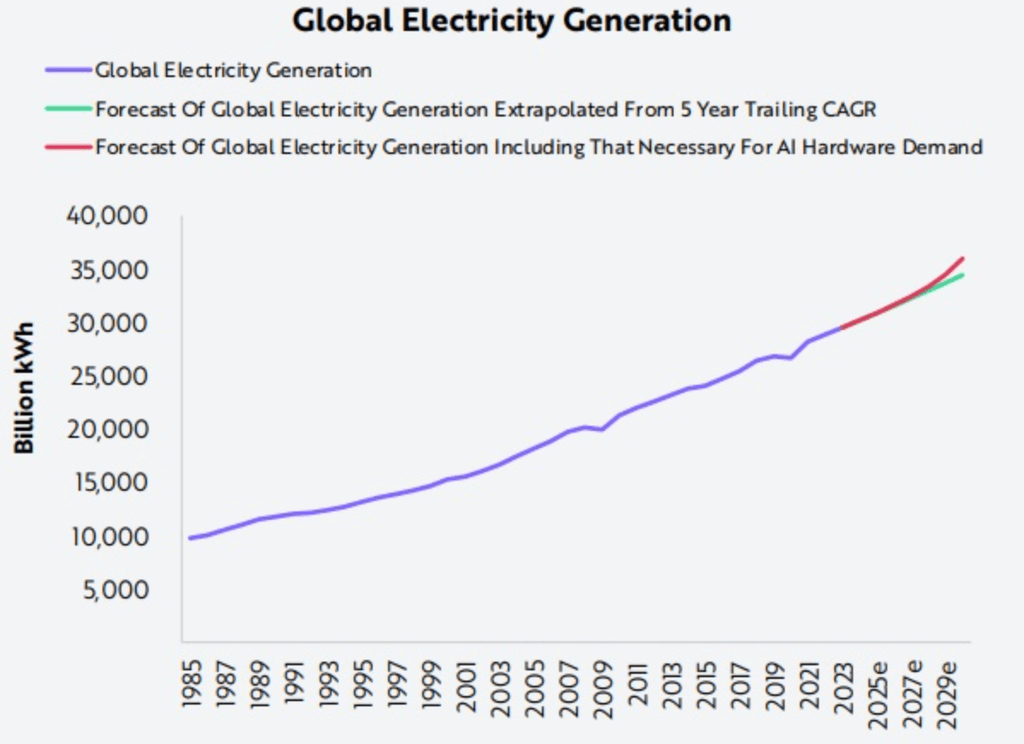

Tout d'abord, nous parlons d'un secteur qui devra intrinsèquement continuer à croître, surtout face à la demande supplémentaire nécessaire pour couvrir les matériels d'IA, comme les célèbres centres de données.

De cette manière, des 28 000 - 30 000 milliards de kWh actuels, il est prévu que cela augmente jusqu'à 35 000 - 40 000 milliards de kWh, ce qui représenterait un taux de croissance annualisé compris entre 4,5 % et 7,3 %.

Tout cela, si les rythmes de construction de nouvelles centrales (ou extensions des existantes) parviennent à se maintenir, et que les projections de demande d'IA continuent d'augmenter.

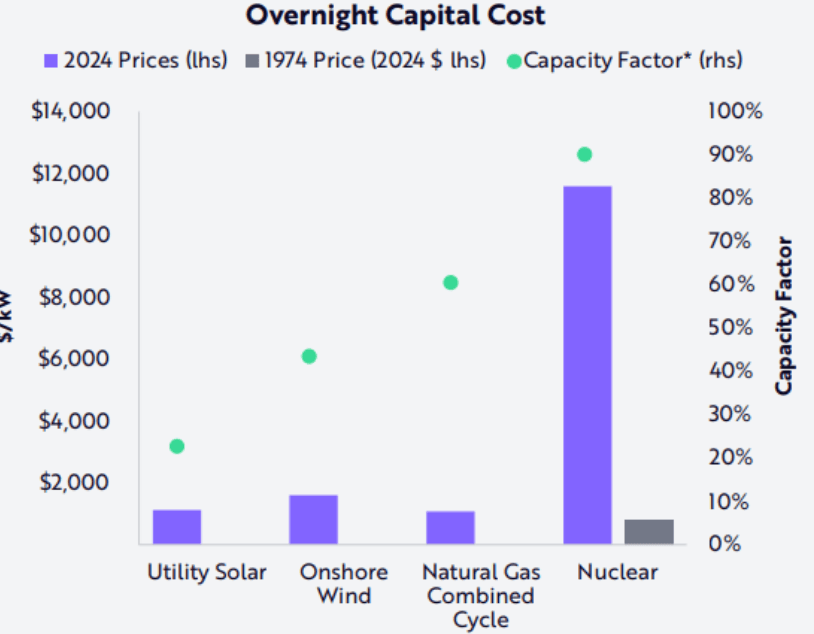

Le "retour à la mode" de l'énergie nucléaire et son besoin réel

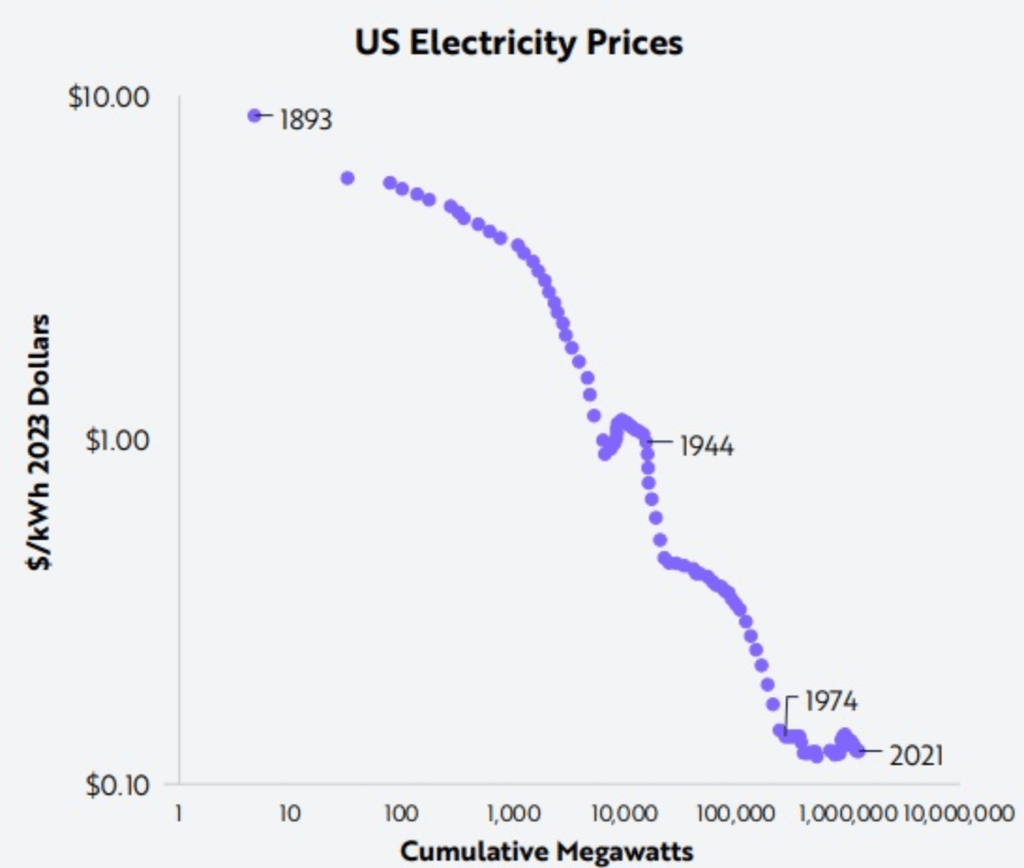

Jusqu'au milieu des années 70, l'énergie nucléaire a contribué à réduire les coûts électriques dans des pays comme les États-Unis selon des études basées sur la loi de Wright. Cependant, après l'adoption de la loi de réorganisation de l'énergie de 1974, une réglementation plus stricte a été imposée, ce qui, avec d'autres facteurs, a renchéri les projets de construction de centrales nucléaires.

Cependant, après l'urgence énergétique, nous pourrions être au début d'un nouveau cadre réglementaire beaucoup plus flexible et qui encourage l'investissement dans la nouvelle technologie nucléaire, afin que les baisses des prix de l'électricité puissent se poursuivre à long terme.

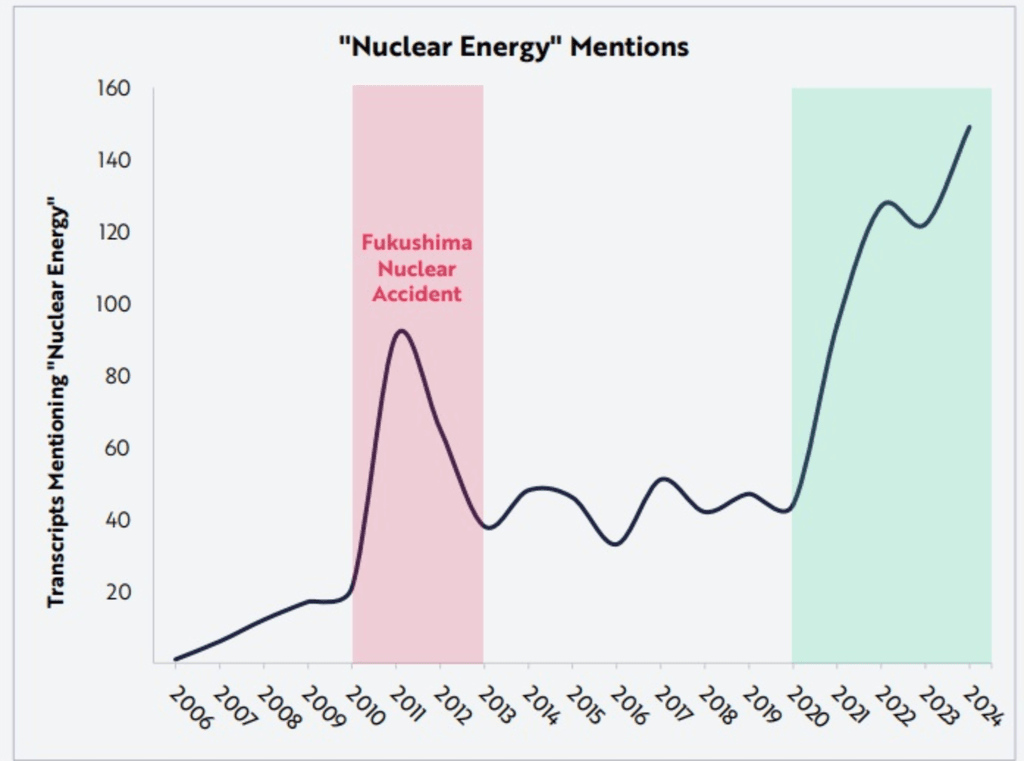

Mais ce n'est pas quelque chose qui est soutenu uniquement par le secteur public, il y a aussi cette fièvre dans le secteur privé. Regardez comment les mentions dans les journaux, les articles ou les symposiums ont augmenté, soulignant la nécessité d'une source d'énergie nucléaire propre et bon marché plus importante.

Voici quelques exemples de grandes entreprises technologiques comme Amazon (AMZN), Google (GOOGL), ou Microsoft (MSFT) :

Microsoft signe un accord pour obtenir de l'énergie nucléaire de Three Mile Island et répondre à la demande d'IA

Financial Times, 20 sept. 2024

Google commande de petits réacteurs nucléaires modulaires pour ses centres de données

Financial Times, 14 oct. 2024 :

Amazon achète une participation dans un développeur d'énergie nucléaire pour alimenter ses centres de données

Financial Times, 16 oct. 2024 :

Opportunités dans les énergies renouvelables et le stockage : l'intégration totale du mix énergétique

Mais parcourir une partie du chemin ne signifie pas se tromper de chemin.

Par exemple, la technologie des batteries au lithium-ion, ainsi que l'émergence de nouvelles chimies, a réduit les coûts de stockage de l'énergie, ce qui pourrait permettre aux centrales solaires ou éoliennes d'être beaucoup plus efficaces, même pendant les périodes de faible production (nuit, manque de vent, etc.)

Cependant, l'intérêt résidera dans le mélange des deux énergies, à la fois les 100% renouvelables, relativement bon marché mais de production insuffisante, et d'autres plus stables capables de générer une production abondante de manière prévisible.

En conséquence, le rapport Big Ideas de Ark Invest révèle qu'un autre cycle d'investissement dans le domaine de l'énergie pourrait se profiler, dans le but de réduire le coût de la consommation à long terme. Cependant, à court terme, tout cela se traduirait par des avantages fiscaux, et même des subventions, afin d'élargir et d'améliorer le mix énergétique.

Mais alors, quel type d'entreprises en bénéficierait le plus ? Voyons-en quelques-unes.

Comment investir dans l'énergie depuis la France ?

Comme d'habitude, je vous laisse avec deux entreprises, et notre option indexée particulière.

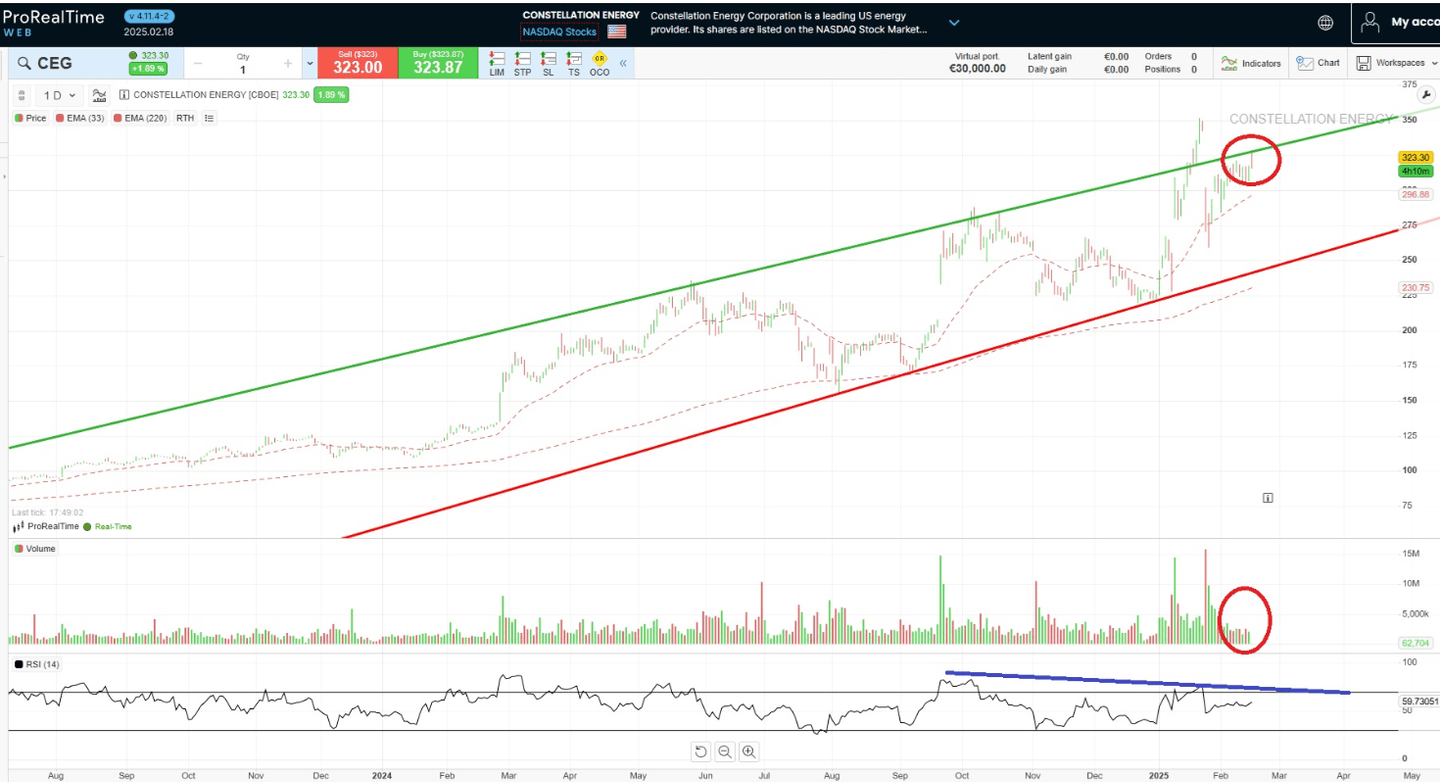

Constellation Energy (CEG)

Constellation Energy Corp. (CEG) est une entreprise américaine dans le secteur de l'énergie, reconnue pour être le plus grand producteur d'énergie sans carbone du pays. Basée à Baltimore, la société fournit de l'électricité et du gaz naturel à environ deux millions de clients à travers les États-Unis.

De plus, grâce à la récente acquisition de Calpine Corporation (une autre entreprise énergétique) pour 26,6 milliards de dollars, annoncée en janvier 2025, cette entreprise étendra sa présence stratégique sur des marchés clés tels que le Texas, la Californie et le nord-est des États-Unis.

Et en ce qui concerne ses résultats financiers, nous observons une entreprise assez intéressante:

- Bénéfice d'exploitation (EBIT): Comme nous pouvons le constater, il n'a cessé d'être croissant au cours des 4 derniers exercices, toujours à des taux supérieurs à deux chiffres. Il est vrai que les projections pour cette année sont un peu plus faibles, et cela sera sûrement dû à l'acquisition annoncée pour le début de cette année.

- Bénéfice par action (BPA): Également croissant, et vraiment à des taux toujours entre 25% et 50%, voire plus.

- Dividendes: Bien que ce ne soit pas ce qui se démarque le plus, Constellation offre un rendement prometteur rendement du dividende de 0,6%, ce qui laisse beaucoup de marge pour envisager une stratégie de dividendes croissants.

Et déjà sur le graphique, nous pouvons observer une tendance clairement haussière de plus d'un an et demi. Cela dit, il serait peut-être judicieux d'attendre que le prix de l'action revienne à la partie basse du canal haussier, surtout en voyant que la rupture par le haut s'est terminée par un recul important, et maintenant l'action semble avoir un volume de négociation faible, et divergences baissières sur le RSI de plusieurs mois. En d'autres termes, il lui manque de la force.

En tout cas, cela semble être une action intéressante à garder sur le radar, bien que personnellement j'attendrais quelques semaines avant d'entrer, pour voir ce qui se passe avec le prix. De plus, avec un ratio cours/bénéfice (P/E) de 35 fois, cela pourrait donner certains signes de surévaluation par rapport à la moyenne du marché.

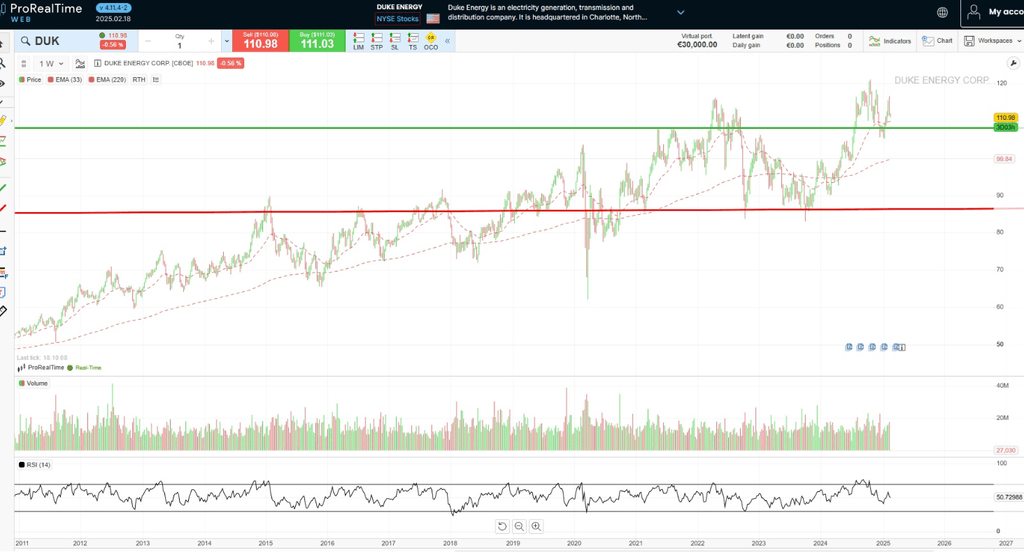

Duke Energy (DUK)

Duke Energy Corporation (DUK) est l'une des plus grandes entreprises d'énergie aux États-Unis, basée en Caroline du Nord. La société fournit de l'électricité à 8,4 millions de clients dans six États et du gaz naturel à 1,7 million de clients dans cinq États. Avec une capacité énergétique totale de 54.800 mégawatts, Duke Energy se positionne comme un acteur clé dans le secteur énergétique américain.

Récemment, l'entreprise a annoncé un plan d'investissement en capital de 83 milliards de dollars pour les cinq prochaines années, une augmentation de 13,7 % par rapport au plan précédent. Cette augmentation est destinée à renforcer l'infrastructure électrique et à répondre à la demande croissante de centres de données et d'électrification industrielle. De plus, Duke Energy prévoit d'ajouter près de cinq gigawatts de capacité de production au gaz naturel d'ici la fin de 2029.

Et en ce qui concerne ses métriques financières, elles ne sont pas mal du tout.

D'une part, nous avons une situation de bénéfices opérationnels croissants, et même à des pourcentages supérieurs à 20 % annualisés, ainsi que des EPS également croissants. Cependant, à des pourcentages moindres.

Tandis que d'autre part, une certaine incapacité à convertir ses bénéfices en flux de trésorerie libre, possiblement en raison de ses investissements ambitieux pour augmenter la capacité de production énergétique (Capex).

Et en ce qui concerne le graphique, nous observons une certaine situation d'indécision, dans laquelle après avoir cassé certaines de ses résistances historiques, il doit encore confirmer la cassure. Néanmoins, une bonne entrée serait de se positionner autour du niveau de la résistance (maintenant support) en attendant le throwback, à condition qu'un volume apparaisse autour du niveau de 108 USD par action.

En tout cas, cela ne semble pas être une mauvaise idée d'investissement. Car malgré son FCF négatif (en raison de ses investissements en capital), Duke Energy maintient une position financière solide. De plus, le ratio cours-bénéfice (P/E) se situe à des niveaux modérés autour de 20 fois, de sorte qu'un léger recul pourrait en faire une action très tentante.

En tout cas, ce ne sont que deux entreprises énergétiques assez intéressantes, mais je te laisse avec plus d'actions du secteur énergétique dans le tableau suivant

| Entreprise | Ticker | ISIN | |||

| TotalEnergies | TTE.PA | FR0000120271 | |||

| ConocoPhillips | COP | US20825C1045 | |||

| Eni | ENI | IT0003132476 | |||

| Iberdrola | IBE.MC | ES0144580Y14 | |||

| Enbridge | ENB.TO | CA29250N1050 | |||

| Suncor Energy | SU.TO | CA8672241079 | |||

| Phillips 66 | PSX | US7185461040 |

| Entreprise | Ticker | ISIN |

| TotalEnergies | TTE.PA | FR0000120271 |

| ConocoPhillips | COP | US20825C1045 |

| Eni | ENI | IT0003132476 |

| Iberdrola | IBE.MC | ES0144580Y14 |

| Enbridge | ENB.TO | CA29250N1050 |

| Suncor Energy | SU.TO | CA8672241079 |

| Phillips 66 | PSX | US7185461040 |

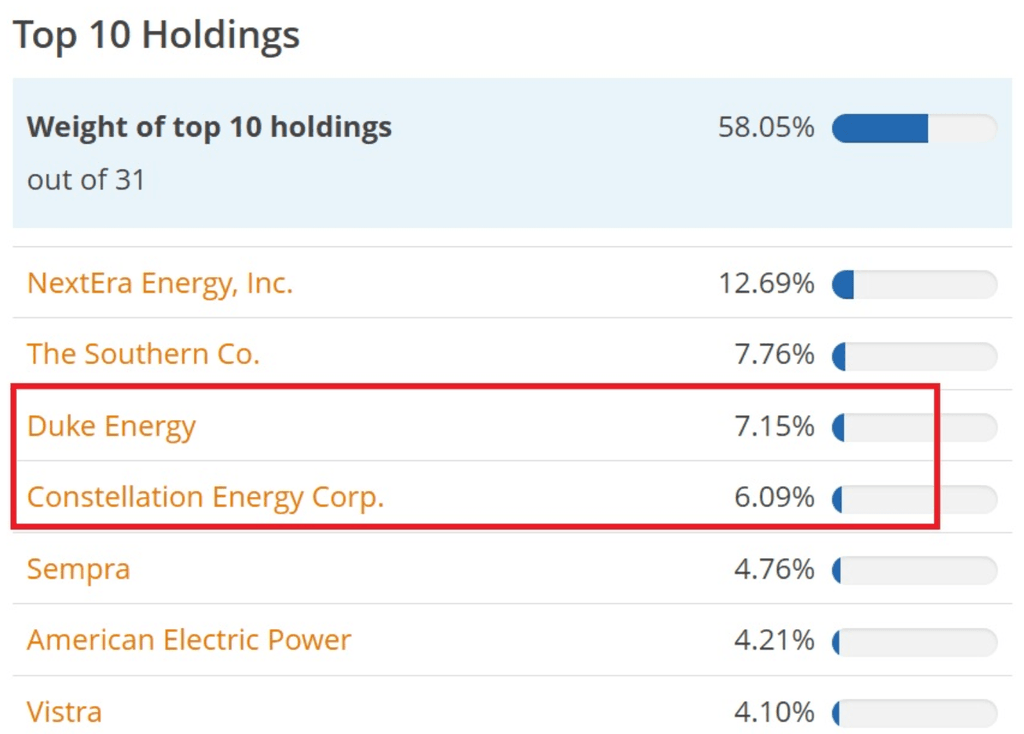

ETF énergie : iShares S&P 500 Utilities Sector UCITS ETF USD (Acc)

Et l'ETF. Comme je l'ai commenté tant de fois, pourquoi parier sur une entreprise ou une autre, si nous pouvons acheter toutes les entreprises énergétiques de l'économie américaine.

Aujourd'hui, je te présente le iShares S&P 500 Utilities Sector UCITS ETF USD (Acc) (2B7A), un ETF sectoriel géré par BlackRock qui offre une exposition aux principales entreprises du secteur des services publics énergétiques au sein du S&P 500. Et pour cela, son objectif est de répliquer la performance de l'indice S&P 500 Utilities Select Sector.

En ce qui concerne sa composition, les 10 premières positions représentent environ 55% de l'ETF, avec des noms notables tels que NextEra Energy (NEE), ainsi que les mentionnés Duke Energy et Constellation.

L'ETF utilise une réplication physique par l'achat direct des titres qui composent l'indice, ce qui garantit une corrélation étroite avec le benchmark. De plus, il suit une politique d'accumulation des dividendes.

En termes de coûts, il a un TER de 0,15% par an, se positionnant comme une option rentable et efficace.

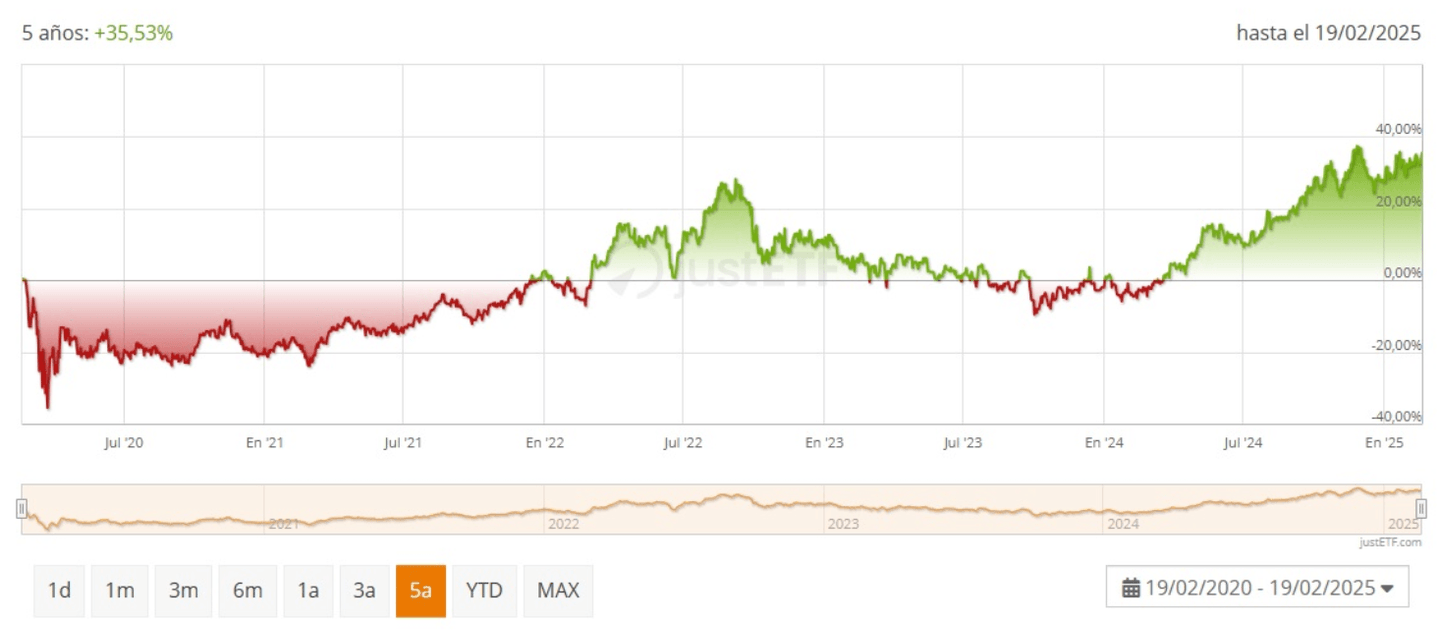

Enfin, au cours des 5 dernières années, il a enregistré une appréciation de 35%, soutenu par la stabilité et la nature défensive du secteur. Si vous regardez, une croissance progressive mais constante.

Et encore une fois, je vous laisse avec d'autres ETFs du secteur énergétique qui sont également très intéressants.

| ETFs | Ticker | ISIN | |||

| Xtrackers MSCI World Energy UCITS ETF 1C | XDW0 | IE00BM67HM91 | |||

| Lyxor STOXX Europe 600 Oil & Gas UCITS ETF - Acc | LOGS | LU1834988278 | |||

| iShares Global Clean Energy UCITS ETF | INRA | IE000U58J0M1 |

| ETFs | Ticker | ISIN |

| Xtrackers MSCI World Energy UCITS ETF 1C | XDW0 | IE00BM67HM91 |

| Lyxor STOXX Europe 600 Oil & Gas UCITS ETF - Acc | LOGS | LU1834988278 |

| iShares Global Clean Energy UCITS ETF | INRA | IE000U58J0M1 |

Eh bien, si vous pensez que le futur résidera dans la production abondante d'énergie bon marché, peut-être que l'investissement dans certains de ces ETF pourrait être une bonne idée d'investissement.

Dans quels types d'énergie peut-on investir ?

Mais comme nous l'avons déjà mentionné, l'énergie proviendra de différentes sources, parfois de combustibles fossiles dont la génération est un peu plus stable et contrôlable, et d'autres fois d'origine renouvelable et propre, mais de production beaucoup plus intermittente en fonction des facteurs climatiques.

Ainsi, vous trouverez ici une série d'articles où chacune de ces énergies est exposée séparément, et comment investir dans celles-ci.

- Comment investir dans le pétrole ? : possiblement la matière première et énergétique la plus négociée au monde. Et ce n'est pas pour rien, son prix influence directement ou indirectement tous les secteurs de l'économie. Découvrez dans cet article comment vous pouvez investir dans ou bien à travers des actions, ETF, fonds, ou dérivés (futures et options).

- Comment investir dans le gaz avec des actions, ETF et futures ? : Découvrez dans cet article, l'importance du gaz dans les économies modernes, stratégies pour investir dans le gaz, les instruments financiers disponibles, et comment les politiques énergétiques et le marché mondial peuvent influencer ce secteur.

- Comment investir dans les énergies renouvelables ? : L'essor des énergies renouvelables a transformé le paysage énergétique mondial, poussé par la nécessité de combattre le changement climatique et de réduire la dépendance aux combustibles fossiles. Dans cet article, nous découvrirons les clés pour investir dans les différentes énergies renouvelables, qu'elles soient solaire, éolienne ou hydraulique, que ce soit à travers des actions, ETF ou fonds d'investissement.

- Comment investir dans l'hydrogène vert ? : L'hydrogène vert a la capacité de stocker et transporter l'énergie de manière propre, et c'est la raison pour laquelle ce combustible renouvelable attire l'attention des investisseurs et des gouvernements.

En définitive, si la technologie sera le capital qui nous permettra de mieux vivre durant les prochaines décennies, l'énergie bon marché sera le carburant qui le rendra possible, c'est pourquoi investir dans l'énergie est plus qu'espérer gagner de l'argent (ce qui est évidemment aussi le cas), c'est investir dans l'optimisme, et dans des perspectives croissantes en tant que société.

Vous chercher un courtier?

Avertissements :