Bourse

Où investir 1 000 euros de manière sûre ? | 6 alternatives

Nous voulons tous tirer le meilleur parti de notre argent, mais nous ne savons pas comment. C'est précisément pour cela que dans cet article je vais te montrer comment investir tes premiers 1.000€ et quelle est la meilleure option pour toi.

Découvrez dès maintenant comment XTB peut vous aider avec 0% de commissions !

Pourquoi investir cette année ?

Investir en bourse peut être un excellent moyen d'augmenter tes économies à long terme. La bourse offre de grandes opportunités pour obtenir une rentabilité significative.

Le marché boursier est aujourd'hui plus sûr et transparent que jamais grâce à une réglementation de plus en plus stricte qui protège mieux l'investisseur. De plus de nos jours il existe beaucoup plus d'options pour investir, des courtiers en ligne et comptes rémunérés aux fonds indiciels et ETF, et accéder à des informations de prix en temps réel est plus facile que jamais, ce qui permet de prendre des décisions avec plus de connaissance et de confiance.

Inflation

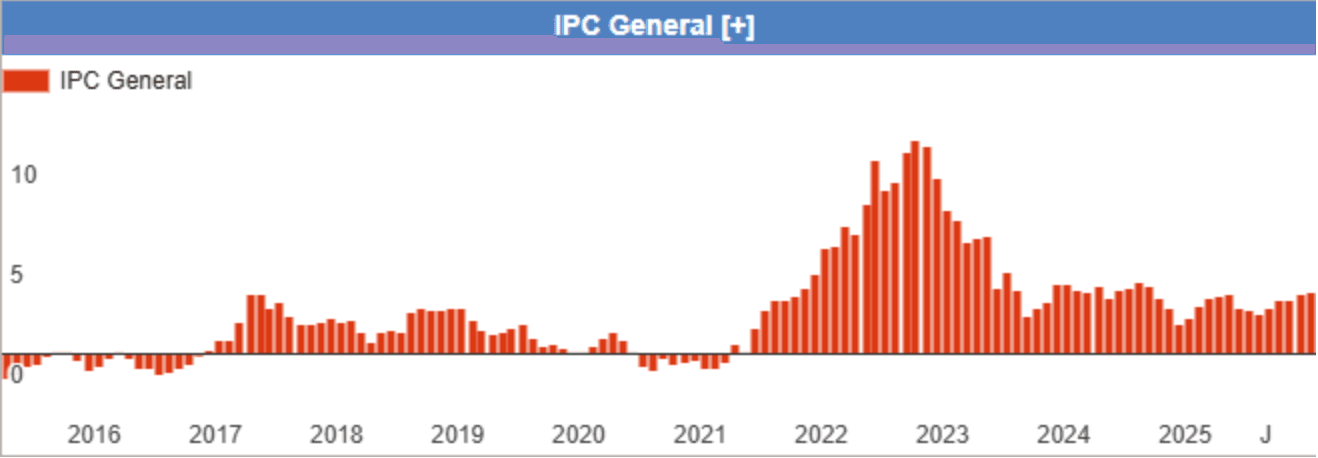

L'inflation est l'un des principaux facteurs pour diminuer ton patrimoine à long terme. C'est le grand impôt silencieux qui, avec le temps, affaiblit notre argent et érode notre pouvoir d'achat, nous rendant plus pauvres. Et je vais te donner un fait, depuis que la pandémie a éclaté en mars 2020, lorsque les banques centrales ont abaissé les taux d'intérêt à zéro, l'inflation a augmenté de 15% en quatre ans, ce qui a réduit de manière significative le pouvoir d'achat des ménages.

Si vous investissez intelligemment, vous pouvez obtenir un gain à long terme et essayer de lutter contre la perte de pouvoir d'achat.

Il est vrai qu'en 2025, les banques centrales d'Europe et des États-Unis ont déjà mené une bonne partie de la lutte contre l'inflation, la ramenant de 10 % (où elle était en 2022) à environ 2 % ou 3 %, l'Europe semblant être en avance. Cependant, le capital dévalué, personne ne vous le rendra, c'est pourquoi une façon de récupérer l'argent perdu est d'investir dans l'une des options que nous vous montrerons plus tard.

Investissez vous-même ! Visitez XTB, un courtier agréé et de confiance ! 👇

Croissance de notre patrimoine à long terme

Comme je viens de le mentionner, l'argent que vous avez maintenant se dévaluera avec le temps. Il est important d'investir pour garantir que vos économies restent au niveau de l'inflation. L'investissement en bourse est un excellent moyen de vous assurer que votre patrimoine augmente avec le temps.

De plus, il n'y a rien de plus satisfaisant que de voir comment peu à peu notre patrimoine grandit avec le temps. Cela donne une sensation de confiance en soi, que nous faisons les choses correctement.

Retraites en France : pourquoi se préparer soi-même (dès maintenant)

La France affronte trois réalités qui pèsent sur la retraite par répartition : fécondité en baisse, allongement de la vie et plus de retraités par actif. Même avec la réforme qui recule l’âge légal, la tendance démographique reste défavorable. Traduction concrète pour les générations à venir : un taux de remplacement public probablement plus faible qu’aujourd’hui. Il devient donc raisonnable de viser un complément privé.

Pour un épargnant en France cela signifie ne pas compter uniquement sur la pension publique : elle restera là, mais moins généreuse à horizon 15–30 ans. L’objectif n’est pas forcément la “liberté financière”, mais assurer un niveau de vie digne en finançant un complément de pension.

Diversifier

Il est important de diversifier votre portefeuille d'investissement pour éviter les risques inutiles. Cela signifie que vous devriez investir dans plusieurs secteurs et marchés différents pour découpler les risques qu'un investissement unique échoue. Ce qui revient à ne pas mettre tous les œufs dans le même panier.

De plus, il est important de prendre en compte les différents types d'actifs d'investissement qui existent et de choisir ceux qui s'adaptent le mieux à vos besoins et objectifs financiers. C'est précisément pour cela qu'il ne s'agit pas de choisir un seul actif parmi ceux que nous allons vous présenter ci-dessous, mais la bonne combinaison d'au moins trois ou quatre d'entre eux.

Investir offre aux investisseurs une grande variété d'opportunités pour diversifier leur portefeuille d'investissements. Les actions, les obligations, les matières premières et les fonds d'investissement sont quelques-uns des instruments financiers qui peuvent être utilisés pour diversifier un portefeuille.

Vous souhaitez investir, mais vous ne savez pas par où commencer ? La première étape consiste à choisir un courtier fiable et sécurisé ; nous vous aiderons à trouver celui qui vous convient le mieux. 👇

Avantages fiscaux

De plus, investir offre également aux investisseurs la possibilité de profiter des avantages fiscaux offerts par les marchés financiers. Ces avantages peuvent inclure des réductions d'impôts sur les gains obtenus grâce à l'investissement en bourse, ainsi que des crédits d'impôt et des exonérations pour les investisseurs.

Investir ne sert pas qu’à diversifier son patrimoine : le choix de l’enveloppe (Assurance-vie, PEA, PER, CTO) a aussi un impact fiscal majeur. Voici l’essentiel, sans jargon :

- Assurance-vie

- Fiscalité avantageuse sur les retraits, surtout après 8 ans : abattement annuel sur les gains de 4 600 € (célibataire) ou 9 200 € (couple).

- Imposition des gains au PFU (ou barème au choix) avec prélèvements sociaux ; régime spécifique selon les versements (avant/après 2017) et le montant total investi.

- Outil très souple pour organiser des retraits partiels et préparer la retraite.

- Après 5 ans, les gains sont exonérés d’impôt sur le revenu (les prélèvements sociaux restent dus).

- Idéal pour loger des ETF/actions éligibles et capitaliser à long terme.

- PER (Plan d’Épargne Retraite)

- Les versements volontaires sont déductibles du revenu imposable (dans les plafonds légaux), ce qui réduit l’impôt l’année du versement.

- À la sortie :

- En capital : la part des versements est imposée au barème, la part des gains au PFU + prélèvements sociaux.

- En rente : taxation selon le régime des pensions.

- Intéressant si votre taux marginal d’imposition est élevé pendant la vie active.

- CTO (Compte-titres ordinaire)

- Fiscalité simple : PFU 30 % (12,8 % impôt + 17,2 % prélèvements sociaux) sur les gains, ou option pour le barème.

- Enveloppe la plus universelle (tous types d’ETF/actions/obligations éligibles), mais sans avantage spécifique.

Où investir mes premiers 1.000 euros ?

Une fois que vous avez appris les concepts de base de l'investissement, il est temps de commencer à investir. Que puis-je faire avec seulement mille euros sur le marché ? Existe-t-il la possibilité de réaliser un bénéfice avec un capital aussi petit ? Voyons les différentes options, pour cela, nous irons du moins risqué au plus volatil :

7 façons d'investir 1.000 euros

Du moins au plus risqué, voici les 6 + 1 façons d'investir vos premiers 1.000 euros :

- PER

- Bons du Trésor

- Comptes à solde rémunéré

- Fonds Indiciés ou ETFs

- Investir en bourse

- Or ou Bitcoin

- Formation : Investir en vous-même

Sans plus tarder, voyons-les une par une.

Investir 1 000 euros dans un Plan d’Épargne Retraite (PER)

Le Plan d’Épargne Retraite (PER) est devenu l’un des outils privilégiés pour préparer sa retraite en France. Il permet d’investir sur le long terme tout en profitant d’avantages fiscaux immédiats. L’argent placé est bloqué jusqu’à la retraite (sauf cas exceptionnels), mais il travaille sur les marchés financiers via des fonds diversifiés (actions, obligations, etc.).

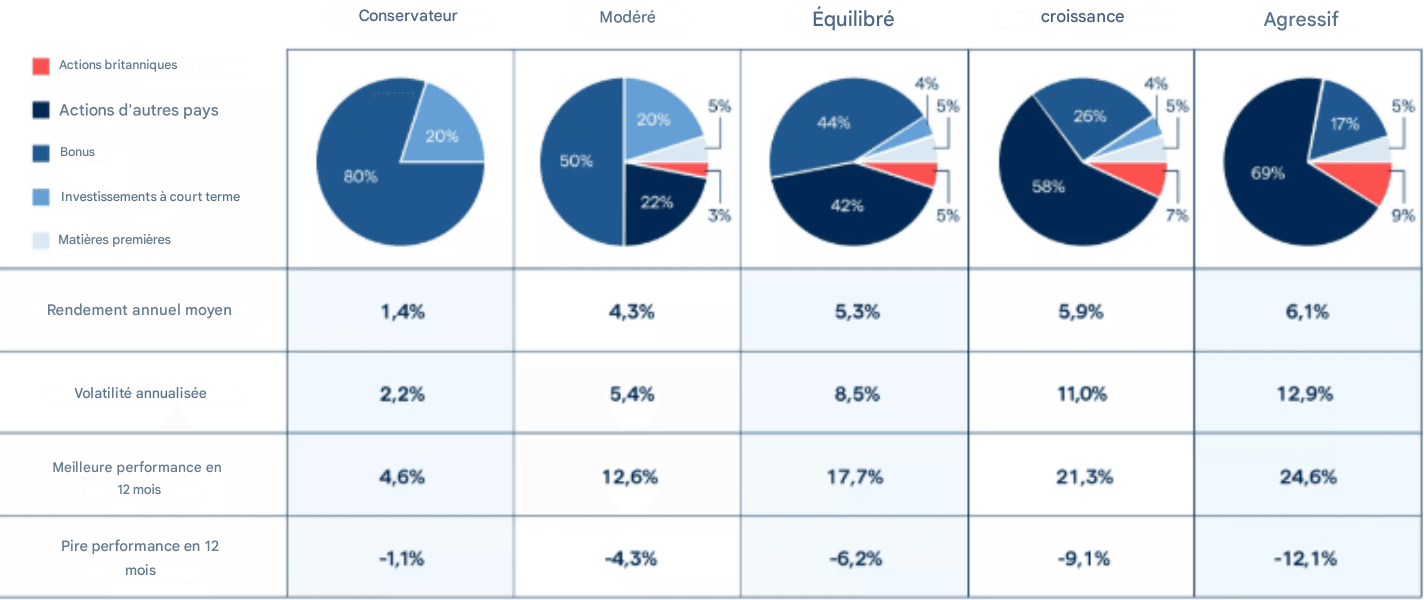

De plus, le PER offre une souplesse de gestion : on peut choisir une gestion libre ou pilotée selon son profil (prudent, équilibré, dynamique). L’épargne est alors progressivement sécurisée à mesure que la retraite approche.

Le grand atout du PER, par rapport à d’autres placements, est la déduction fiscale : les versements volontaires peuvent être retranchés du revenu imposable (dans certaines limites), ce qui permet de réduire immédiatement l’impôt tout en préparant l’avenir.

Exemple concret : Si vous êtes imposé à 30 % et versez 1 000 €, vous économisez 300 € d’impôt cette année. Votre effort réel n’est donc que de 700 €, mais l’intégralité des 1 000 € est investie.

Avantages

- Réduction d’impôt immédiate sur les versements

- Capitalisation long terme sur des supports dynamiques (actions, obligations, fonds)

- Gestion pilotée possible pour déléguer la répartition selon votre âge et profil

- Souplesse à la sortie : rente, capital ou mixte

- Transférable entre établissements

Inconvénients

- Argent bloqué jusqu’à la retraite (sauf exceptions : achat résidence principale, accident de la vie, chômage prolongé, etc.)

- Fiscalité à la sortie (rente ou capital imposable selon les cas)

- Rendement dépendant des marchés financiers

Investir 1 000 euros dans une Assurance-vie

L’Assurance-vie est l’un des placements les plus populaires en France, et pour cause : elle combine souplesse, sécurité et avantages fiscaux. Accessible dès quelques centaines d’euros, elle permet d’investir sur des supports variés, fonds en euros (capital garanti) et unités de compte (fonds, actions, ETF, immobilier, etc.), selon votre profil de risque.

C’est un placement à moyen et long terme, idéal pour faire fructifier son épargne, préparer un projet ou compléter sa retraite. L’un de ses grands atouts est sa fiscalité allégée après 8 ans, qui la rend particulièrement intéressante pour investir progressivement sur la durée.

Avantages

- Souplesse totale : retraits possibles à tout moment (rachat partiel ou total)

- Avantages fiscaux après 8 ans : abattement annuel sur les gains (4 600 € pour une personne seule, 9 200 € pour un couple)

- Possibilité de capital garanti via le fonds en euros

- Diversification simple entre sécurité et performance

- Transmission avantageuse : en cas de décès, cadre fiscal très favorable pour les bénéficiaires

Inconvénients

- Frais d’entrée et de gestion selon les contrats

- Performance dépendante des marchés pour les unités de compte

- Fiscalité plus complexe avant 8 ans de détention

👉 Comparer les meilleures assurances-vie

Comptes à solde rémunéré

Comme nous l'indiquions plus haut, les banques espagnoles ont décidé de ne pas entrer dans une guerre des dépôts. Cependant, ceux qui l'ont fait sont les courtiers. Et maintenant, nombreux sont les courtiers qui offrent des comptes à solde rémunéré, certains d'entre eux proches ou égaux à 4%.

De cette manière, il vous suffira de déposer votre argent sur le compte que vous créez, et sans rien faire, mois après mois, vous verrez vos économies croître. De plus, la plupart de ces courtiers sont couverts par les fonds de garantie des dépôts de leurs régulateurs respectifs, nous pourrions donc assurer que votre capital serait -jusqu'à une certaine limite- couvert.

| Courtiers | Rémunération en EUR (%) | Rémunération en USD (%) | |||

| XTB | 2,3% | 3,9% | |||

| Trade Republic | 2,02 % | - | |||

| Interactive Brokers | 1,47% | 3,37% |

| Courtiers | Rémunération en EUR (%) | Rémunération en USD (%) |

|---|---|---|

| XTB | 2,3% | 3,9% |

| Trade Republic | 2,02 % | - |

| Interactive Brokers | 1,47% | 3,37% |

De plus, ces courtiers ont tendance à effectuer le calcul des intérêts quotidiennement, de sorte que votre argent sera rémunéré jusqu'au jour où vous déciderez de retirer votre capital ou une partie de celui-ci. Je vous laisse avec trois courtiers offrant des comptes très généreux.

Avantages

- Courtiers régulés et supervisés par des autorités financières de premier plan.

- Taux d'intérêt entre 1,5-4%

- Intérêts payables quotidiennement.

Inconvénients

- Parfois, ces produits découragent l'esprit d'investissement.

- De nombreux courtiers exigent un dépôt initial minimum.

Investir 1 000 euros dans des ETF

Les fonds indiciels ou ETF offrent aux investisseurs certains avantages uniques. Par exemple, ils sont beaucoup moins chers que les fonds traditionnels. Cela signifie que vous pouvez obtenir une exposition à une variété d'actifs sans avoir à payer de grandes sommes d'argent pour le faire. De plus, la diversification est une caractéristique clé de ces fonds. Cela signifie que les investisseurs ne sont pas exposés aux risques associés à une seule entreprise mais à toute une industrie. Enfin, les fonds indiciels ou ETF offrent une plus grande liquidité. Cela signifie que les investisseurs peuvent acheter et vendre facilement leurs investissements sans avoir à se soucier des fluctuations du marché.

Les inconvénients les plus importants des fonds indiciels ou ETF en fonction du moment peuvent être dans une période de déclin du marché et il peut être préférable de rester à l'écart, comme par exemple l'Intelligence Artificielle ou la technologie, très à la mode en 2022 mais avec une tendance baissière. De plus, ils sont également exposés aux mêmes risques que tout autre investissement, comme le risque de marché.

| Sécurité / Régulation | Groupe européen avec succursale en France (supervision AMF). | Courtier UE/UK (passeport européen selon entités), activité en France. | Banque allemande (licence BaFin/BCE) opérant en France. | ||||

| Produits | Actions, ETF, obligations, dérivés (CFD) ; intérêts possibles sur cash non investi. | Actions & ETF (fractionnés), quelques fonds/ETC ; Pies/Auto-Invest. | Actions, ETF, quelques fonds/produits d’épargne ; compte espèces rémunéré. | ||||

| Frais (ordre/FX) | Grille compétitive, pas de droits de garde ; frais de change selon devise. | 0 € de commission sur beaucoup d’ordres ; frais FX sur devises ; pas de droits de garde. | 1 € par ordre (selon conditions) ; pas de droits de garde ; change simplifié. | ||||

| Plateforme / Outils | Web & mobile clairs, ressources pédagogiques. | App/web très simple, Pies, plan d’investissement programmé, fractionnels. | App mobile minimaliste, parcours d’achat très fluide. | ||||

| Rémunération du cash | Oui, sur liquidités non investies (taux variables, voir conditions). | Éventuelle rémunération/“savings” selon offres & pays (vérifier conditions FR). | Oui, rémunération des espèces (taux variables, voir conditions). | ||||

| Pour qui ? | Utilisateur qui veut un courtier complet + intérêts sur cash. | Simplicité + zéro commission, fractionnels & investissement programmé. | Ultra simple et tarification lisible (1 €). |

| Critère | XTB | Trading 212 | Trade Republic |

|---|---|---|---|

| Sécurité / Régulation | Groupe européen avec succursale en France (supervision AMF). | Courtier UE/UK (passeport européen selon entités), activité en France. | Banque allemande (licence BaFin/BCE) opérant en France. |

| Produits | Actions, ETF, obligations, dérivés (CFD) ; intérêts possibles sur cash non investi. | Actions & ETF (fractionnés), quelques fonds/ETC ; Pies/Auto-Invest. | Actions, ETF, quelques fonds/produits d’épargne ; compte espèces rémunéré. |

| Frais (ordre/FX) | Grille compétitive, pas de droits de garde ; frais de change selon devise. | 0 € de commission sur beaucoup d’ordres ; frais FX sur devises ; pas de droits de garde. | 1 € par ordre (selon conditions) ; pas de droits de garde ; change simplifié. |

| Plateforme / Outils | Web & mobile clairs, ressources pédagogiques. | App/web très simple, Pies, plan d’investissement programmé, fractionnels. | App mobile minimaliste, parcours d’achat très fluide. |

| Rémunération du cash | Oui, sur liquidités non investies (taux variables, voir conditions). | Éventuelle rémunération/“savings” selon offres & pays (vérifier conditions FR). | Oui, rémunération des espèces (taux variables, voir conditions). |

| Pour qui ? | Utilisateur qui veut un courtier complet + intérêts sur cash. | Simplicité + zéro commission, fractionnels & investissement programmé. | Ultra simple et tarification lisible (1 €). |

Avantages

- Faibles commissions

- Faciles à comprendre

- Diversification par indices, secteurs, pays...

Inconvénients

- Ils peuvent supporter de grandes chutes si ce n'est pas le moment

- Leur croissance a tendance à être plus lente

Investir 1.000€ en bourse par l'achat d'actions

Investir en bourse, c'est peut-être la façon la plus célèbre de rentabiliser nos économies, en raison du potentiel haussier énorme. En fait, si nous regardons l'histoire des 100 dernières années, nous pourrions dire que cela a été la façon la plus rentable d'investir nos économies. Par conséquent, si tu choisis les bonnes actions et prends des décisions intelligentes, tu pourras voir un rendement significatif de ton investissement. Un autre avantage est le potentiel de croissance à long terme avec des actions solides, qui restent stables au fil du temps.

Cependant, le principal inconvénient est le risque de perte. Si tu choisis mal les actions ou prends des décisions risquées, tu peux perdre une partie ou la totalité de ton investissement. Et bien sûr, souviens-toi aussi qu'il n'y a pas de garantie de gain. Bien que le marché boursier soit un bon endroit pour investir, il n'y a aucun moyen de garantir le retour sur investissement.

| Sécurité / Régulation | BaFin (Allemagne via succursale) & CySEC. Auditée par KPMG. | BaFin (Allemagne) & DNB (Pays-Bas). Filiale de flatexDEGIRO Bank. | CSSF (Luxembourg). Historique solide en Europe. | ||||

| Produits | +1 000 000 d'actifs : Actions mondiales (US, Asie), Options US, ETF mondiaux. | +50 places boursières. Actions, ETF, Options et Futures (Focus Europe/US). | Multi-actifs : Forex, Indices, Actions (via CFD), Matières premières. | ||||

| Frais (Ordre / FX) | Plan Smart : 0,02 €/$ par titre (min. 2 €/$ par ordre). | 1 € à 3 € fixes sur bourses majeures. Frais de change (FX) : 0,25%. | Spreads compétitifs. Pas de droits de garde. Commissions sur actions CFD. | ||||

| Transparence | Maison mère (FRHC) cotée au NASDAQ. | Groupe flatexDEGIRO coté sur le SDAX (Francfort). | Société privée spécialisée, réputée pour son exécution rapide. | ||||

| Le "+" spécifique | Accès massif aux Options US et aux ETF Covered Call à haut rendement. | Interface ultra-intuitive. Large sélection d'ETF avec frais réduits. | Plateformes pro (TradingView, MT4/5) et protection contre solde négatif. |

| Caractéristique | Freedom24 | DEGIRO | ActivTrades |

| Sécurité / Régulation | BaFin (Allemagne via succursale) & CySEC. Auditée par KPMG. | BaFin (Allemagne) & DNB (Pays-Bas). Filiale de flatexDEGIRO Bank. | CSSF (Luxembourg). Historique solide en Europe. |

| Produits | +1 000 000 d'actifs : Actions mondiales (US, Asie), Options US, ETF mondiaux. | +50 places boursières. Actions, ETF, Options et Futures (Focus Europe/US). | Multi-actifs : Forex, Indices, Actions (via CFD), Matières premières. |

| Frais (Ordre / FX) | Plan Smart : 0,02 €/$ par titre (min. 2 €/$ par ordre). | 1 € à 3 € fixes sur bourses majeures. Frais de change (FX) : 0,25%. | Spreads compétitifs. Pas de droits de garde. Commissions sur actions CFD. |

| Transparence | Maison mère (FRHC) cotée au NASDAQ. | Groupe flatexDEGIRO coté sur le SDAX (Francfort). | Société privée spécialisée, réputée pour son exécution rapide. |

| Le "+" spécifique | Accès massif aux Options US et aux ETF Covered Call à haut rendement. | Interface ultra-intuitive. Large sélection d'ETF avec frais réduits. | Plateformes pro (TradingView, MT4/5) et protection contre solde négatif. |

Avantages

- Haute rentabilité potentielle.

- Grande quantité d'alternatives; secteurs, pays, devises...

- Abondance d'informations et de formations gratuites (ou très économiques) sur Internet.

Inconvénients

- Fièvre boursière, y parvenir est complexe pour l'investisseur moyen influencé par les bulles.

- Grande quantité de sociétés financières douteuses qui promettent des rendements impossibles.

👉 Dans ce cas, les opportunités sont si nombreuses que je vous laisse avec un article qui pourrait vous intéresser, surtout si vous envisagez de commencer à investir en bourse : Les meilleurs courtiers en ligne de 2026.

Investir 1 000 € via un PEA (Plan d’Épargne en Actions)

Le PEA est l’une des meilleures enveloppes pour investir en actions/ETF éligibles tout en profitant d’une fiscalité très avantageuse après 5 ans. Il permet de détenir des actions européennes (et certains ETF éligibles) dans un cadre fiscal optimisé : au-delà de 5 ans, les gains sont exonérés d’impôt sur le revenu (les prélèvements sociaux restent dus) et les retraits n’entraînent plus la clôture.

Le PEA est conçu pour investir à long terme (capitalisation des dividendes, versements programmés, gestion disciplinée) tout en offrant une bonne diversification au sein des actions/ETF éligibles.

Cependant, il faut connaître ses limites : univers restreint aux titres éligibles PEA (principalement UE) et blocage fiscal si sortie avant 5 ans (clôture et fiscalité moins favorable). Les ETF Monde “classiques” non éligibles devront rester sur un compte-titres ou une assurance-vie.

| Sécurité / Régulation | Régulé en France (AMF/ACPR) via partenaires bancaires | Régulé en Europe (KNF) + succursale française (AMF) | Banque allemande sous supervision BaFin / BCE | ||||

| Fonctionnalités | Gestion pilotée et versements automatiques | Gestion libre, DCA possible | Achats programmés mensuels sans frais sur PEA | ||||

| Commissions | Frais de gestion (tout-en-un selon profil) | 0 % jusqu’à 100 000 € investis/mois, puis 0,2 % (FX 0,5 %) | 1 € par ordre, 0 € sur achats programmés PEA | ||||

| Transfert PEA | Entrant/sortant selon l’établissement | Transfert entrant annoncé « bientôt » | Transfert d’un PEA existant possible | ||||

| En savoir plus → | En savoir plus → | En savoir plus → |

| Critère | Yomoni (PEA) | XTB (PEA) | Trade Republic (PEA) |

|---|---|---|---|

| Sécurité / Régulation | Régulé en France (AMF/ACPR) via partenaires bancaires | Régulé en Europe (KNF) + succursale française (AMF) | Banque allemande sous supervision BaFin / BCE |

| Fonctionnalités | Gestion pilotée et versements automatiques | Gestion libre, DCA possible | Achats programmés mensuels sans frais sur PEA |

| Commissions | Frais de gestion (tout-en-un selon profil) | 0 % jusqu’à 100 000 € investis/mois, puis 0,2 % (FX 0,5 %) | 1 € par ordre, 0 € sur achats programmés PEA |

| Transfert PEA | Entrant/sortant selon l’établissement | Transfert entrant annoncé « bientôt » | Transfert d’un PEA existant possible |

| En savoir plus → | En savoir plus → | En savoir plus → |

En définitive, si tu vas commencer à investir, étudie et examine bien les différentes options qui existent, et surtout, ne t'écarte pas trop des 6 façons d'investir tes premiers 1.000 euros que nous t'avons données dans cet article, car bien que certaines puissent sembler ennuyeuses, lorsqu'on commence, la solution la plus sensée est souvent la meilleure option possible.

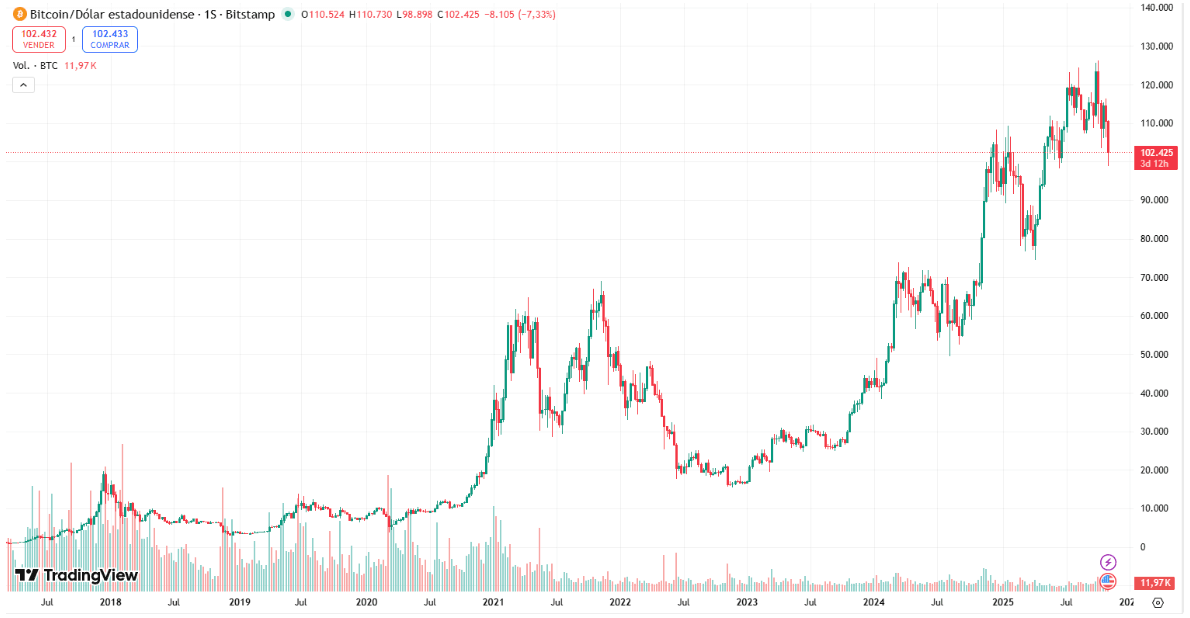

Investir 1 000 € dans le bitcoin

Investir dans le Bitcoin peut également s'avérer judicieux sur le long terme, car malgré

des périodes d'expansion et de contraction accompagnées d'une forte volatilité , sa valeur n'a cessé de progresser durant sa courte histoire (une quinzaine d'années), établissant à chaque fois un plancher nettement supérieur au précédent.

Cependant, tout ce qui brille n'est pas or. Il est important de comprendre que les prix du Bitcoin et les autres cryptomonnaies, peuvent être très volatils , c'est-à-dire qu'ils peuvent fluctuer rapidement. Cela signifie que vous pouvez gagner beaucoup d'argent en peu de temps, mais aussi en perdre beaucoup si les prix évoluent en votre défaveur.

| 🏆 Sécurité | Licence MiCA (Irlande/Italie/Espagne). Certifications ISO 27001. Pionnier de la "Preuve de Réserves" (PoR). | Licence MiCA (Pays-Bas - AFM). Actifs des clients isolés dans une fondation distincte. Audit trimestriel. | |||

| 💼 Services & Actifs | +500 cryptomonnaies. Trading sur marge, Futures, et actions tokenisées (selon région). | +340 cryptomonnaies. Bundles (paniers de cryptos), Staking flexible et bot d'achat récurrent. | |||

| 💲 Commissions (Trading) | 0,25% (Maker) / 0,40% (Taker) sur Kraken Pro. Frais plus élevés sur l'App simplifiée. | 0,15% fixe (tarif unique). Pas de spread caché, l'un des plus transparents du marché. | |||

| 💳 Dépôts / Retraits | Virements SEPA souvent gratuits. Retraits crypto selon les frais de réseau. | Virements SEPA gratuits et instantanés. Retraits en euros gratuits. | |||

| Profil idéal | Pour les traders actifs et ceux qui cherchent un catalogue d'actifs très profond. | Pour les investisseurs long terme et ceux qui veulent les frais les plus bas d'Europe. |

| Caractéristiques | Kraken | Finst |

| 🏆 Sécurité | Licence MiCA (Irlande/Italie/Espagne). Certifications ISO 27001. Pionnier de la "Preuve de Réserves" (PoR). | Licence MiCA (Pays-Bas - AFM). Actifs des clients isolés dans une fondation distincte. Audit trimestriel. |

| 💼 Services & Actifs | +500 cryptomonnaies. Trading sur marge, Futures, et actions tokenisées (selon région). | +340 cryptomonnaies. Bundles (paniers de cryptos), Staking flexible et bot d'achat récurrent. |

| 💲 Commissions (Trading) | 0,25% (Maker) / 0,40% (Taker) sur Kraken Pro. Frais plus élevés sur l'App simplifiée. | 0,15% fixe (tarif unique). Pas de spread caché, l'un des plus transparents du marché. |

| 💳 Dépôts / Retraits | Virements SEPA souvent gratuits. Retraits crypto selon les frais de réseau. | Virements SEPA gratuits et instantanés. Retraits en euros gratuits. |

| Profil idéal | Pour les traders actifs et ceux qui cherchent un catalogue d'actifs très profond. | Pour les investisseurs long terme et ceux qui veulent les frais les plus bas d'Europe. |

FAQs sur l'investissement de 1.000 euros

Que peut-on faire avec 1.000 euros ?

Avec 1.000 €, tu ne deviendras pas riche, mais tu peux faire un pas important si tu les utilises intelligemment. Plutôt que de chercher des raccourcis ou de faire du trading risqué, le plus sensé est d'investir dans ta formation financière : apprendre comment fonctionnent les marchés, comment gérer ton argent et comment prendre des décisions d'investissement éclairées. Cet investissement en connaissance est celui qui peut te rapporter le plus à long terme.

Combien peut-on gagner en bourse avec 1.000 euros ?

La rentabilité que vous pouvez obtenir avec 1 000 € en bourse dépend du risque que vous assumez et de votre horizon temporel. Dans une année favorable, un portefeuille bien diversifié peut générer entre 6 % et 10 % de rentabilité, tandis que des investissements plus agressifs pourraient atteindre jusqu'à 15 %, bien qu'ils comportent également un risque accru de pertes. L'important est de définir vos objectifs et de ne pas investir de l'argent dont vous pourriez avoir besoin à court terme.

Cependant, si j'étais vous, je me formerais avec quelqu'un d'honnête et de transparent. Ces mille euros peuvent devenir le meilleur achat de votre vie !