Investissement en dividendes

Aristocrates du dividende : actions, ETF et stratégies

Dans l’univers de l’investissement, certaines entreprises se distinguent par leur capacité à verser des dividendes de manière régulière, année après année. On les appelle les aristocrates des dividendes. Ce terme désigne des sociétés cotées qui ont non seulement maintenu, mais aussi augmenté leurs dividendes pendant au moins 25 années consécutives. Ces entreprises incarnent la stabilité, la solidité financière et une politique généreuse envers leurs actionnaires.

Pour les investisseurs long terme, notamment ceux en quête de revenus passifs ou de construction patrimoniale progressive, ces actions représentent une stratégie prisée. En période d’incertitude économique ou de volatilité des marchés, les dividendes deviennent un repère rassurant : ils témoignent de la bonne santé de l’entreprise et assurent un flux de revenu récurrent, indépendamment de la performance boursière à court terme.

Dans cet article, nous vous proposons de découvrir ce qu’est réellement un dividende aristocrate, quelles sont les entreprises qui en font partie en France et à l’international, comment y investir efficacement (y compris via ETF ou PEA), et quels sont les meilleurs courtiers pour acheter ce type d’action. Vous trouverez également des conseils pour repérer les prochains dividendes et bâtir un portefeuille solide, orienté performance durable.

Qu’est-ce qu’un dividende aristocrate ?

Un dividende aristocrate désigne une action d’une entreprise ayant augmenté son dividende chaque année pendant au moins 25 années consécutives. Il ne suffit donc pas de verser un dividende régulièrement : il faut l’augmenter sans interruption, y compris lors de crises économiques ou de ralentissements sectoriels. Ce niveau d’engagement

envers les actionnaires témoigne d’une gestion exemplaire, d’une rentabilité solide et d’une vision long terme.

Il existe des nuances dans les appellations utilisées par les investisseurs. Par exemple, on parle parfois de dividende rubis pour désigner des entreprises encore plus rares, capables d’augmenter leur dividende sur des périodes supérieures à 35 ou 50 ans. À l’inverse, une action à gros dividende peut offrir un rendement élevé, mais sans garantie de stabilité ni de progression dans le temps. Une entreprise peut ainsi verser un dividende élevé une année, puis le réduire voire le supprimer la suivante.

Les dividendes aristocrates sont souvent issus de secteurs défensifs : consommation de base, santé, énergie. Aux États-Unis, on retrouve des géants comme Coca-Cola, Procter & Gamble ou Johnson & Johnson dans ce club prestigieux. Ces actions attirent les investisseurs à la recherche de fiabilité, de croissance régulière et de revenus passifs durables.

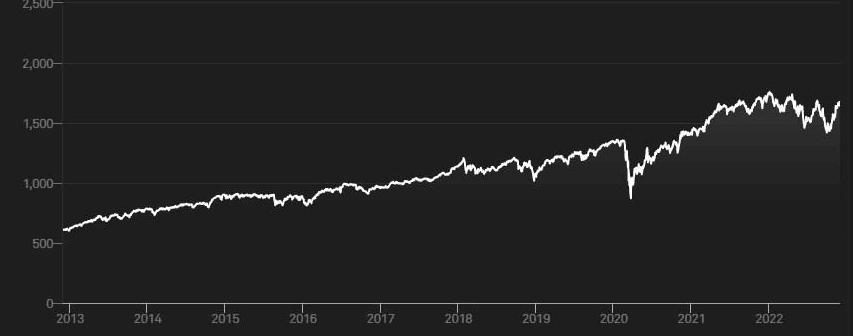

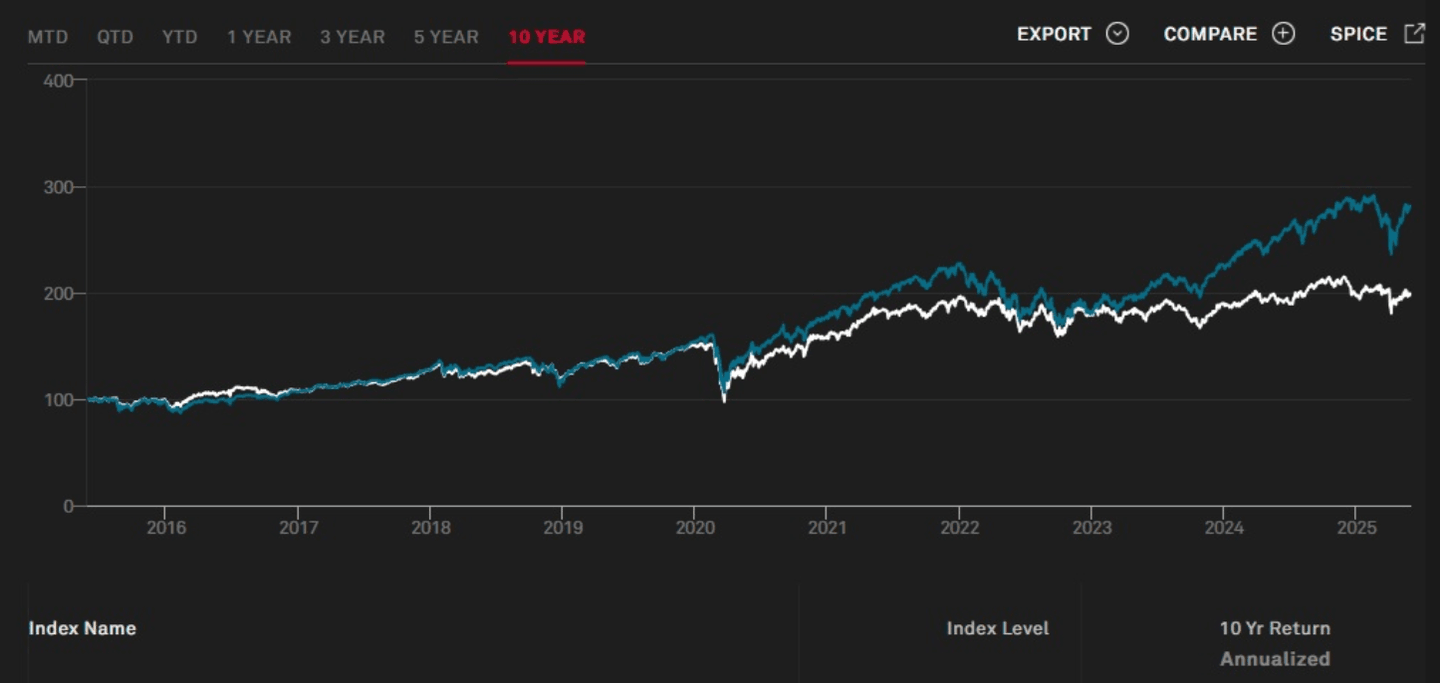

Il existe plusieurs indices intéressants à cet égard, mais le principal est le S&P 500 Dividend Aristocrat créé en 2005 par Standard and Poors et qui se comporte mieux que le S&P 500 lui-même lorsque les choses vont mal. Au cours des 10 dernières années, il a présenté un meilleur rendement et une moindre volatilité. L'indice S&P 500 Dividend Aristocrats a enregistré une hausse de 100 % en 10 ans et de 40 % au cours des cinq dernières années.

Il convient d'ailleurs de noter que l'indice susmentionné peut en réalité surperformer le S&P 500 lui-même lorsque les choses vont mal. Au cours des dix dernières années, il a affiché des performances assez constantes, quoique avec

une volatilité moindre.

Et bien sûr, tout comme cet indice existe pour les sociétés du SP500, il existe également pour les sociétés cotées sur d’autres marchés, telles que :

- S&P Europe 350 Dividends Aristocrats : composé de sociétés qui ont augmenté le dividende sans interruption pendant 10 exercices.

- S&P Euro High Yield Dividend Aristocrats : composé de valeurs du S&P Europe BMI qui n'ont pas réduit leur dividende au cours des dix dernières années.

- S&P UK High Yield Dividend Aristocrats : composé de valeurs britanniques et, comme les deux cas précédents, qui n'ont pas réduit leur dividende au cours des 10 dernières années.

👉 Au fait, il y a aussi des frères aînés, des aristocrates, ils s'appellent des rois, alors pour plus d'informations, visitez notre prochain article : Qui et quoi sont les Rois du Dividende ?

Les actions aristocrates : exemples en France et à

l’international

Si les dividendes aristocrates sont souvent associés aux États-Unis, la France compte également plusieurs entreprises répondant à des critères similaires, bien que le label officiel ne soit pas utilisé. Certaines sociétés françaises du CAC 40 affichent une remarquable régularité dans la distribution de dividendes, et figurent régulièrement dans le palmarès dividendes national. Parmi elles, L’Oréal, Sanofi, Air Liquide ou LVMH se distinguent par une politique de rémunération actionnariale continue, malgré les aléas économiques.

Ces entreprises représentent le cœur du dividende aristocrate France, avec une gestion prudente, des résultats solides et une volonté affirmée de récompenser les actionnaires sur le long terme. En termes de meilleurs dividendes CAC 40, TotalEnergies figure souvent en tête de classement grâce à son rendement élevé, bien que sa régularité soit parfois affectée par les cycles du pétrole.

À l’international, les véritables actions aristocrates sont formellement listées dans des indices comme le S&P 500 Dividend Aristocrats, qui regroupe des sociétés américaines ayant augmenté leur dividende depuis au moins 25 ans. On y retrouve des noms emblématiques comme PepsiCo, McDonald’s ou encore 3M.

En matière de classement dividende, les entreprises les plus généreuses ne sont pas toujours les plus régulières. C’est pourquoi un investisseur prudent s'intéressera à la combinaison d’un bon rendement et d’une longue histoire de croissance du dividende, afin d’identifier une action qui rapporte le plus de dividende sur la durée, sans compromis sur

la fiabilité.

Pourquoi investir dans les dividendes aristocrates ?

Investir dans un aristocrate du dividende offre de nombreux avantages, en particulier pour les investisseurs à la recherche de stabilité et de revenus réguliers. Ces entreprises ont prouvé leur résilience en temps de crise, continuant à verser, et souvent à augmenter, leurs dividendes même lors de chocs économiques majeurs. Cette constance rassure et démontre une solidité financière rare.

Contrairement aux actions à fort rendement immédiat mais risqué, une action dividende aristocrate mise sur la croissance progressive du revenu dans le temps, tout en offrant un potentiel de valorisation du capital. Elle constitue un pilier de choix pour une stratégie d’investissement long terme.

De plus, en investissant dans ces actions via un PEA, les investisseurs bénéficient d’un cadre fiscal avantageux après 5 ans. Des plateformes comme XTB ou Trade Republic offrent des solutions simples et accessibles pour bâtir un portefeuille axé sur les dividendes aristocrates.

Enfin, ces actions permettent de générer des flux de revenus stables et prévisibles, ce qui les rend idéales pour préparer sa retraite ou diversifier ses sources de revenus avec prudence.

Comment acheter des actions aristocrates ?

La manière la plus connue, mais pas la plus simple, est de regarder l'une des 66 sociétés qui composent l'

indice S&P 500 Dividend Aristocrats et d'investir dans celle qui nous convainc le plus, compte tenu de sa situation actuelle, de ses résultats, de son prix, etc.

TOP des aristocrates du dividende pour l'Europe en 2025

À ce jour, le S&P Dividend Aristocrats regroupe 69 des 500 entreprises du SP500. Vous trouverez ci-dessous un tableau répertoriant les 10 premières entreprises de l'indice par pondération :

| Emerson Electric | 50% | 1956 | |||

| Franklin Ressources | 167% | 1986 | |||

| Catepillar | 27% | 1933 | |||

| Cardinal Health | 31% | 1983 | |||

| Nordson | 39% | 1964 | |||

| Pentair | 21% | 1977 | |||

| Cincinnati Financial | 36% | 1954 | |||

| Eversource Energy | 128% | 1996 | |||

| Ecolab | 33% | 1936 | |||

| Automatic Data Processing | 60% | 1974 |

| Entreprise | Paiement | Ils distribuent des dividendes depuis |

|---|---|---|

| Emerson Electric | 50% | 1956 |

| Franklin Ressources | 167% | 1986 |

| Catepillar | 27% | 1933 |

| Cardinal Health | 31% | 1983 |

| Nordson | 39% | 1964 |

| Pentair | 21% | 1977 |

| Cincinnati Financial | 36% | 1954 |

| Eversource Energy | 128% | 1996 |

| Ecolab | 33% | 1936 |

| Automatic Data Processing | 60% | 1974 |

On pourrait affirmer qu'une bonne pratique consisterait à combiner un versement modéré avec un historique d'augmentations de rendement élevé , comme chez Emerson (50 % depuis 1956) ou Nordson (39 % depuis 1964). En attendant :

- Distribution < 40 % (Caterpillar, Pentair, Cincinnati, Nordson, Ecolab) : une marge de manœuvre suffisante pour continuer à augmenter le dividende sans mettre à rude épreuve la trésorerie.

- Zone de « confort » 40 – 75 % (Emerson, ADP, Cardinal Health) : soutenable si les bénéfices croissent à des taux historiques.

- Au-dessus de 75% : Attention car l'entreprise pourrait distribuer tous les bénéfices qu'elle génère, et aurait donc peu de marge de progression.

ETF Aristocrates : une solution simple et diversifiée

Investir dans les Dividend Aristocrats via des ETF est la solution la plus simple , la plus économique, la plus rapide et la plus professionnelle. Choisissez-en un parmi les nombreux disponibles et commencez à investir. Quel que soit votre investissement, même à partir de 10 euros , vous investirez dans plus de 60 entreprises considérées comme des Dividend Aristocrats .

Alors, pour les résidents d'Europe, examinons certains des principaux ETF UCITS :

| SPDR S&P U.S. Dividend Aristocrats UCITS | 5% | Trimestriel | 0,35% | ||||

| SPDR S&P Euro Dividend Aristocrats UCITS | 45% | Semestriel | 0,30% | ||||

| Amundi S&P Eurozone Dividend Aristocrat Screened UCITS ETF Dist | 37% | Annuel | 0,30% | ||||

| SPDR S&P UK Dividend Aristocrats UCITS | 20% | Semestriel | 0,30% |

| ETF | Rentabilité 3 ans | Répartition | TER |

|---|---|---|---|

| SPDR S&P U.S. Dividend Aristocrats UCITS | 5% | Trimestriel | 0,35% |

| SPDR S&P Euro Dividend Aristocrats UCITS | 45% | Semestriel | 0,30% |

| Amundi S&P Eurozone Dividend Aristocrat Screened UCITS ETF Dist | 37% | Annuel | 0,30% |

| SPDR S&P UK Dividend Aristocrats UCITS | 20% | Semestriel | 0,30% |

Prochains dividendes : comment les repérer et planifier son

investissement

Pour les investisseurs attentifs au rendement, connaître les prochains dividendes à venir est un élément stratégique. Cela permet de planifier ses achats d’actions en amont de la date de détachement, et ainsi bénéficier du versement. Plusieurs plateformes publient des calendriers de dividendes à jour ou encore les sites de courtiers.

Des outils intégrés chez certains courtiers comme Trade Republic ou XTB facilitent grandement ce suivi. Trade Republic, par exemple, offre un aperçu clair des dates de détachement et de versement, directement depuis l’application. Chez XTB, des filtres permettent de rechercher les actions en fonction de leur politique de dividende et de leur classement dividende, utile pour comparer rapidement les opportunités.

Toutefois, attention à la "chasse au dividende", qui consiste à acheter une action juste avant la date de détachement, dans l’unique but de toucher le dividende. Cette stratégie peut s’avérer risquée, car le cours de l’action est généralement ajusté à la baisse le jour du détachement, annulant tout gain réel.

L’objectif reste donc de s’inscrire dans une logique d’investissement long terme, en intégrant les prochains dividendes dans une stratégie cohérente, axée sur la régularité et la qualité des entreprises sélectionnées.

Investir dans les dividendes aristocrates, c’est faire le choix de la stabilité, de la régularité et de la croissance à long terme. Ces actions offrent une base solide pour tout portefeuille, en générant des revenus passifs tout en traversant les cycles économiques avec résilience. Pour en tirer pleinement profit, il est essentiel de choisir un courtier adapté à votre profil.

Les ETF aristocrate constituent une excellente solution pour diversifier facilement et s’exposer à des dizaines d’actions solides, sans expertise technique requise.

Enfin, pour optimiser votre stratégie, restez informé des prochains dividendes et de l’évolution du classement dividende. Suivre l’actualité des entreprises à dividendes vous permettra d’ajuster votre portefeuille avec intelligence et sérénité.

Avertissements :

eToro est une plateforme multi-actifs qui propose à la fois l’investissement dans des actions et des crypto-actifs, ainsi que le trading de CFD.

61 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils tradent des CFD avec ce fournisseur.

Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent.

Vous ne perdrez jamais plus que le montant investi dans chaque position.

Cette communication est destinée à des fins d’information et d’éducation uniquement et ne doit pas être considérée comme un conseil ou une recommandation en matière d’investissement.

Les performances passées ne préjugent pas des résultats futurs.

Le Copy Trading ne constitue pas un conseil en investissement.

L’investissement dans les crypto-actifs et leur garde sont proposés par eToro (Europe) Ltd en tant que prestataire de services sur actifs numériques, enregistré auprès de l’AMF.

L’investissement dans les crypto-actifs est très volatil. Aucune protection des consommateurs. Des taxes sur les gains peuvent s’appliquer.