Fonds d'investissement

Meilleurs fonds d’investissement : Classements, conseils et comparatif

Investir dans des fonds d'investissement est l'une des meilleures manières de s'initier au monde de l'investissement. Si vous débutez dans ce domaine, vous devriez savoir avant tout que les performances passées ne garantissent pas les performances futures. Cet article a pour but de vous présenter les meilleurs fonds d'investissement de chaque catégorie sur les 5 et 10 dernières années.

Pour cela, nous vous présenterons les fonds d'investissement les plus rentables jusqu'à présent. Toutefois, nous vous mettons en garde contre une approche basée uniquement sur la rentabilité à court terme. En effet, la réversion à la moyenne est un risque réel. Ces fonds pourraient ne pas maintenir ces résultats dans les mois et années à venir.

C'est pourquoi, nous terminerons par d'autres critères que vous pouvez utiliser pour identifier les meilleurs fonds au-delà de leur rentabilité.

Quels sont les fonds d'investissement les plus rentables ?

Dans le domaine des fonds d'investissement, il n'est pas pertinent de comparer des fonds appartenant à différentes catégories ou investissant dans différentes régions. En procédant ainsi, on retrouve beaucoup de fonds similaires en tête de file, cela ne veut pas pour autant dire qu'ils sont les meilleurs mais simplement que c'est leur catégorie qui a bien performé sur la période. Ce point est clé pour commencer à investir dans les fonds.

À cet égard, voici les catégories qui se sont distinguées jusqu'à présent :

- Entreprises de grande capitalisation

- Marchés développés

- Obligations à haut rendement

La situation évolue sur le long terme. Les grandes entreprises restent l'actif qui offre le meilleur rendement, mais les entreprises à petite capitalisation (Small Caps) et les REITS (fonds immobiliers) complètent le top 3.

Du côté le moins favorisé, on trouve :

- Les revenus fixes.

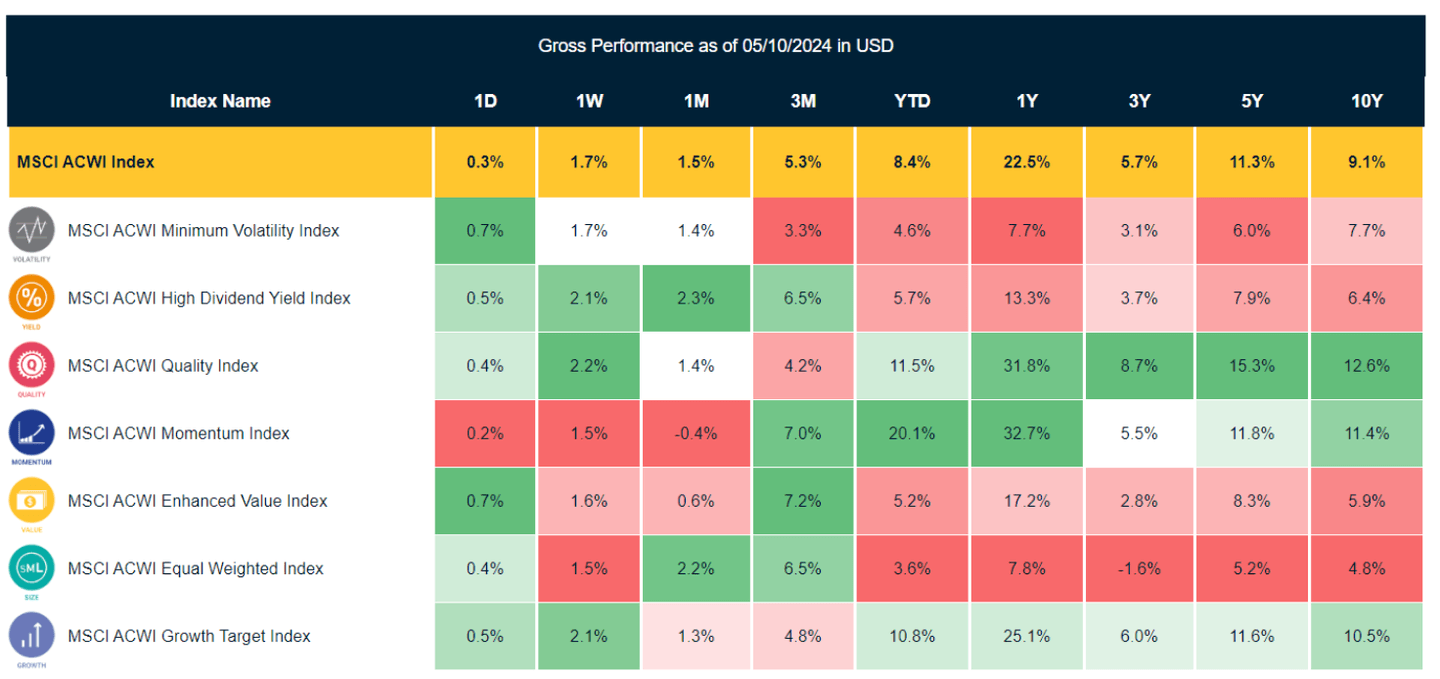

Par style d’investissement, le graphique MSCI suivant montre ceux qui ont obtenu les meilleurs résultats tout au long de l’année.

Le facteur qualité est celui qui a le mieux performé cette année , même si l’investissement de croissance a également connu une bonne année.

Une autre façon d'aborder la recherche des meilleurs fonds d'investissement est de chercher la classe de fonds qui croît le plus rapidement. Cette année, ce sont les actions japonaises qui occupent historiquement la première position devant le secteur des infrastructures et les actions américaines.

À l'opposé, on trouve les actions chinoises et les REITS.

Dans cet environnement, les fonds qui ont réussi à offrir le meilleur rendement sont ceux liés à la technologie, avec la croissance des grandes entreprises du secteur.

Ensuite, vous pouvez voir les meilleurs fonds d'investissement par catégorie.

Critères essentiels pour choisir un fonds d’investissement

Performance passée (3, 5, 10 ans) : Elle indique la rentabilité historique du fonds sur différentes périodes. Cependant, les performances passées ne garantissent pas les performances futures.

Frais annuels : Les frais de gestion et autres coûts associés peuvent réduire significativement le rendement net du fonds. Il est donc important de les comparer entre différents fonds.

Volatilité : Elle mesure la fluctuation des rendements du fonds. Une volatilité élevée indique un risque plus important, mais aussi un potentiel de rendement plus élevé.

Benchmark (indice de référence) : Il permet de comparer la performance du fonds à celle du marché ou d'un secteur spécifique. Un fonds qui surperforme régulièrement son benchmark peut être considéré comme performant.

Notation Morningstar : Cette notation, allant de 1 à 5 étoiles, évalue la performance ajustée au risque du fonds par rapport à ses pairs. Elle est mise à jour mensuellement et peut servir de point de départ pour l'analyse d'un fonds

Classement des meilleurs fonds (par catégorie)

Meilleurs fonds d'actions

Il y a une différence entre les fonds qui performent le mieux sur l'année et ceux qui affichent les meilleures performances à moyen et long terme.

Pour illustrer la différence, considérez les fonds qui ont le mieux performé cette année. D'autre part, il y a ceux qui offrent des rendements constants année après année.

Comme les actions ont été les plus performantes cette année les meilleurs fonds de cette catégorie à court terme coïncident avec les fonds les plus rentables de l'année en cours.

Classement des meilleurs fonds d'actions à court terme:

| Gestion Boutique VI Opportunity FI | ES0110407063 | +67,38% | +21,85% | ||||

| Atmos Global FI | ES0111089001 | +46,62% | N/D | ||||

| BNP Paribas Funds Turkey Equity | LU0823433858 | +40,80% | +47,99% | ||||

| Tesys International FI | ES0178573004 | +38,53% | N/D | ||||

| HSBC GIF Turkey Equity | LU0213961682 | +37,25% | +51,79% |

| Fonds | ISIN | Performance 2024 | Performance 3 ans |

|---|---|---|---|

| Gestion Boutique VI Opportunity FI | ES0110407063 | +67,38% | +21,85% |

| Atmos Global FI | ES0111089001 | +46,62% | N/D |

| BNP Paribas Funds Turkey Equity | LU0823433858 | +40,80% | +47,99% |

| Tesys International FI | ES0178573004 | +38,53% | N/D |

| HSBC GIF Turkey Equity | LU0213961682 | +37,25% | +51,79% |

Classement des meilleurs fonds d'actions à long terme:

| JPM US Technology A (acc) EUR | LU0159052710 | +35,77% | +8,33% | +21,54% | +21,29% | ||||||

| Franklin Technology Fund | LU0260870158 | +34,18% | +5,50% | +18,11% | +18,75% | ||||||

| DNB Fund - Technology | LU0302296495 | +32,55% | +14,34% | +17,54% | +18,30% | ||||||

| BNP Paribas Funds Disruptive Technology | LU0823422141 | +26,75% | +7,92% | +17,46% | +17,73% | ||||||

| Vitruvius Growth Opportunities | LU0108749556 | +31,09% | +10,83% | +19,90% | +17,51% |

| JPM US Technology A (acc) EUR | LU0159052710 | +35,77% | +8,33% | +21,54% | +21,29% | ||||||

| Franklin Technology Fund | LU0260870158 | +34,18% | +5,50% | +18,11% | +18,75% | ||||||

| DNB Fund - Technology | LU0302296495 | +32,55% | +14,34% | +17,54% | +18,30% | ||||||

| BNP Paribas Funds Disruptive Technology | LU0823422141 | +26,75% | +7,92% | +17,46% | +17,73% | ||||||

| Vitruvius Growth Opportunities | LU0108749556 | +31,09% | +10,83% | +19,90% | +17,51% |

Meilleurs fonds obligataires

Les fonds obligataires ont connu un regain d’intérêt depuis le pic d’inflation de 2023. En 2024, les rendements des obligations à haut rendement et des dettes émergentes se sont démarqués. Voici les fonds obligataires les plus performants par segment :

Obligations à haut rendement (High Yield)

| Nomura Funds Ireland - Asia High Yield Bond A EUR | IE00BSJCH018 | +11,62% | -8,56% | ||||

| Man GLG Dynamic Income IF USD Cap. | IE00068B59K2 | +11,59% | N/D | ||||

| UBAM - Global High Yield Solution | LU0569864480 | +5,87% | +8,95% |

| Fonds | ISIN | Performance YTD | Performance 3 ans |

|---|---|---|---|

| Nomura Funds Ireland - Asia High Yield Bond A EUR | IE00BSJCH018 | +11,62% | -8,56% |

| Man GLG Dynamic Income IF USD Cap. | IE00068B59K2 | +11,59% | N/D |

| UBAM - Global High Yield Solution | LU0569864480 | +5,87% | +8,95% |

Obligations émergentes

| Morgan Stanley - Emerging Markets Debt Opportunities J | LU2607331506 | +11,13% | +8,19% | +7,33% | +7,40% | ||||||

| Eastspring Investments - Asian High Yield Bond C-USD | LU0801100578 | +10,42% | -10,68% | N/D | N/D |

| Morgan Stanley - Emerging Markets Debt Opportunities J | LU2607331506 | +11,13% | +8,19% | +7,33% | +7,40% | ||||||

| Eastspring Investments - Asian High Yield Bond C-USD | LU0801100578 | +10,42% | -10,68% | N/D | N/D |

Le Brésil reste une destination attractive pour les investisseurs à la recherche de rendement. Découvrez comment investir au Brésil via fonds ou ETF.

Obligations à long terme

| Franklin Global Convertible Securities Fund | LU0727122938 | +4,56% | +2,19% | +7,74% | +8,95% | ||||||

| Wellington US$ Core High Yield Bond Fund | IE0003110479 | +3,50% | +6,83% | +5,53% | +7,29% | ||||||

| Payden Global High Yield Bond Fund | IE0030624831 | +4,65% | +6,26% | +5,25% | +6,67% |

| Franklin Global Convertible Securities Fund | LU0727122938 | +4,56% | +2,19% | +7,74% | +8,95% | ||||||

| Wellington US$ Core High Yield Bond Fund | IE0003110479 | +3,50% | +6,83% | +5,53% | +7,29% | ||||||

| Payden Global High Yield Bond Fund | IE0030624831 | +4,65% | +6,26% | +5,25% | +6,67% |

Meilleurs fonds mixtes

Dans cette catégorie, il y a toujours des surprises. La raison en est que de nombreux fonds par prospectus tombent dans la catégorie mixte, même s'ils n'ont presque pas d'obligations dans leurs portefeuilles. C'est ainsi qu'ils parviennent ensuite à figurer parmi les meilleurs de leur catégorie en termes de rendement.

Ce sont les soi-disant fonds mixtes agressifs et les fonds mixtes flexibles.

| Leo Portfolios SIF Flexible MFW Equities | LU1414032224 | +24,78% | +11,29% | Mixte flexible offensif | |||||

| Atmos Global FI | ES0111089001 | +22,53% | N/D | Flexible | |||||

| Cinvest Tercio Capital A FI | ES0174115040 | +17,67% | N/D | Flexible | |||||

| Cinvest Multigestión Oricalco FI | ES0107696017 | +15,87% | -14,97% | Flexible (volatilité élevée) | |||||

| Cinvest Multigestión Selección Oricalco FI | ES0107696074 | +15,44% | N/D | Flexible |

| Leo Portfolios SIF Flexible MFW Equities | LU1414032224 | +24,78% | +11,29% | Mixte flexible offensif | |||||

| Atmos Global FI | ES0111089001 | +22,53% | N/D | Flexible | |||||

| Cinvest Tercio Capital A FI | ES0174115040 | +17,67% | N/D | Flexible | |||||

| Cinvest Multigestión Oricalco FI | ES0107696017 | +15,87% | -14,97% | Flexible (volatilité élevée) | |||||

| Cinvest Multigestión Selección Oricalco FI | ES0107696074 | +15,44% | N/D | Flexible |

Meilleurs fonds garantis

Les fonds garantis sont un type de produit très spécifique, à tel point que nous ne les recommandons généralement pas, sauf pour les investisseurs au profil très conservateur.

Les fonds garantis sont généralement des fonds à échéance. C'est-à-dire qu'ils ont généralement une date précise à laquelle le capital est remboursé aux participants. Il n'est donc pas logique d'analyser cette catégorie sur le long terme.

Voici les meilleurs fonds garantis sur 5 ans :

| BNP Paribas Seasons Classic C | LU1956161167 | +13,40% | +7,86% | +11,63% | |||||

| Fondmapfre Garantía FI | ES0164468003 | +9,83% | +4,94% | +6,49% | |||||

| Bankinter Europa 2025 Garantizado FI | ES0113585006 | +7,19% | +4,52% | +5,45% | |||||

| Bankinter Bolsa Europea 2025 Garantizado FI | ES0113064002 | +6,34% | +2,32% | +3,74% | |||||

| Bankinter Indice Européen 2025 Garantizado FI | ES0130356001 | +5,02% | +2,78% | +3,37% |

| BNP Paribas Seasons Classic C | LU1956161167 | +13,40% | +7,86% | +11,63% | |||||

| Fondmapfre Garantía FI | ES0164468003 | +9,83% | +4,94% | +6,49% | |||||

| Bankinter Europa 2025 Garantizado FI | ES0113585006 | +7,19% | +4,52% | +5,45% | |||||

| Bankinter Bolsa Europea 2025 Garantizado FI | ES0113064002 | +6,34% | +2,32% | +3,74% | |||||

| Bankinter Indice Européen 2025 Garantizado FI | ES0130356001 | +5,02% | +2,78% | +3,37% |

Meilleurs fonds immobiliers

Après les années 2022/2023 difficile marquée par la remontée des taux, le secteur immobilier coté a entamé une stabilisation en ce moment. Les REITs (fonds immobiliers cotés) reprennent progressivement de la valeur, surtout dans les marchés asiatiques et européens, portés par l’anticipation d’une baisse des taux directeurs, une valorisation redevenue attractive et un regain d’intérêt pour les revenus réguliers issus des loyers.

Classement des meilleurs fonds immobiliers (court terme)

| Abante Secteur Immobilier FI | ES0152505006 | +5,87% | +8,83% | ||||

| GVC Gaesco Opportunité Entreprises Immo FI | ES0143628008 | +4,54% | -1,20% | ||||

| Sofidy Sélection 1 P | FR0011694256 | +3,11% | -2,72% | ||||

| First Sentier Asian Property Sec. Fund USD | IE00B1G9TL16 | +3,07% | -2,27% | ||||

| Morgan Stanley Asian Property Fund A | LU0078112413 | +2,93% | -5,36% |

| Fonds | ISIN | Performance YTD | 3 ans |

|---|---|---|---|

| Abante Secteur Immobilier FI | ES0152505006 | +5,87% | +8,83% |

| GVC Gaesco Opportunité Entreprises Immo FI | ES0143628008 | +4,54% | -1,20% |

| Sofidy Sélection 1 P | FR0011694256 | +3,11% | -2,72% |

| First Sentier Asian Property Sec. Fund USD | IE00B1G9TL16 | +3,07% | -2,27% |

| Morgan Stanley Asian Property Fund A | LU0078112413 | +2,93% | -5,36% |

Meilleurs fonds immobiliers à long terme (10 ans)

| Principal Global Property Securities Fund | IE00B1W57Q45 | -3,16% | -5,70% | N/D | +11,32% | ||||||

| Cohen & Steers European RE Securities Fund | LU0187263511 | +0,65% | -3,00% | +1,76% | +6,69% | ||||||

| Janus Henderson Pan European Property A3 EUR | LU0209156925 | +1,18% | -3,88% | +1,34% | +6,26% | ||||||

| Nordea 1 - Global Real Estate BP USD | LU0705260189 | -1,69% | -0,65% | +2,03% | +6,03% | ||||||

| Janus Henderson Global Real Estate Equity A2 USD | IE0033534557 | -1,27% | -1,91% | +1,64% | +6,00% |

| Principal Global Property Securities Fund | IE00B1W57Q45 | -3,16% | -5,70% | N/D | +11,32% | ||||||

| Cohen & Steers European RE Securities Fund | LU0187263511 | +0,65% | -3,00% | +1,76% | +6,69% | ||||||

| Janus Henderson Pan European Property A3 EUR | LU0209156925 | +1,18% | -3,88% | +1,34% | +6,26% | ||||||

| Nordea 1 - Global Real Estate BP USD | LU0705260189 | -1,69% | -0,65% | +2,03% | +6,03% | ||||||

| Janus Henderson Global Real Estate Equity A2 USD | IE0033534557 | -1,27% | -1,91% | +1,64% | +6,00% |

Meilleurs fonds monétaires

Les fonds monétaires investissent dans des instruments à très court terme (bons du Trésor, certificats de dépôt…), généralement de haute qualité. Ils sont utilisés comme : alternative au cash ou aux livrets d’épargne, solution temporaire en période de forte incertitude, outil pour garantir une liquidité maximale avec un minimum de risque. Cette année leur attractivité est renforcée par la hausse des taux d’intérêt, qui augmente leurs rendements.

Voici les fonds monétaires les plus rentables de la dernière année :

| BNP Paribas Funds USD Money Market Classic D | LU0012186549 | +4,71% | +7,21% | ||||

| Amundi Money Market Fund - Short Term (USD) IV-C | LU0567780803 | +4,69% | +7,28% | ||||

| CM-AM SICAV - CM-AM Dollar Cash IC | FR0000984254 | +4,68% | +7,35% | ||||

| Goldman Sachs USD Standard VNAV Fund Acc. | IE00BJQWTS31 | +4,67% | +7,30% | ||||

| Swisscanto LU Money Market Fund Responsible USD AT | LU0141250786 | +4,60% | +6,92% |

| Fonds | ISIN | Performance YTD | 3 ans |

|---|---|---|---|

| BNP Paribas Funds USD Money Market Classic D | LU0012186549 | +4,71% | +7,21% |

| Amundi Money Market Fund - Short Term (USD) IV-C | LU0567780803 | +4,69% | +7,28% |

| CM-AM SICAV - CM-AM Dollar Cash IC | FR0000984254 | +4,68% | +7,35% |

| Goldman Sachs USD Standard VNAV Fund Acc. | IE00BJQWTS31 | +4,67% | +7,30% |

| Swisscanto LU Money Market Fund Responsible USD AT | LU0141250786 | +4,60% | +6,92% |

Rendement net vs Livret A

| Fonds monétaires USD/EUR | ~4,5–5,0 % | Très faible | Quotidienne | PFU ou assurance-vie | |||||

| Livret A (France) | 3,00 % (net) | Aucun | Quotidienne | Exonéré | |||||

| Compte à terme bancaire | ~3–4 % | Faible | Échéance fixée | PFU |

| Fonds monétaires USD/EUR | ~4,5–5,0 % | Très faible | Quotidienne | PFU ou assurance-vie | |||||

| Livret A (France) | 3,00 % (net) | Aucun | Quotidienne | Exonéré | |||||

| Compte à terme bancaire | ~3–4 % | Faible | Échéance fixée | PFU |

Si vous détenez ces fonds via une assurance-vie ou un compte-titres, le rendement net dépendra de votre fiscalité. En revanche, leur flexibilité et rendement brut supérieur aux livrets en fait une option intéressante.

👉 Pour aller plus loin découvrez notre sélection des meilleurs fonds monétaires en France .

Meilleurs fonds indiciels (ETF)

Les fonds indiciels, ou ETF (Exchange Traded Funds), répliquent un indice boursier de manière passive, avec des frais très faibles. Ils constituent une excellente solution pour investir dans les grandes tendances des marchés, avec diversification, transparence et coût réduit.

Performance 1 an : ETF les plus rentables cette année

| Fidelity MSCI Japan Index Fund P-ACC-EUR (hedged) | IE00BYX5NH74 | +18,3% | +5,65% | MSCI Japan | |||||

| Fidelity Funds - Euro STOXX 50 A-Acc-EUR | LU0261952682 | +14,7% | +11,33% | Euro Stoxx 50 | |||||

| Fidelity S&P 500 Index Fund P-ACC-USD | IE00BYX5MS15 | +12,8% | +12,78% | S&P 500 | |||||

| Fidelity S&P 500 Index Fund P-ACC-EUR | IE00BYX5MX67 | +12,8% | +12,78% | S&P 500 | |||||

| Vanguard U.S. 500 Stock Index Fund EUR Acc | IE0032126645 | +12,7% | +13,24% | S&P 500 |

| Fidelity MSCI Japan Index Fund P-ACC-EUR (hedged) | IE00BYX5NH74 | +18,3% | +5,65% | MSCI Japan | |||||

| Fidelity Funds - Euro STOXX 50 A-Acc-EUR | LU0261952682 | +14,7% | +11,33% | Euro Stoxx 50 | |||||

| Fidelity S&P 500 Index Fund P-ACC-USD | IE00BYX5MS15 | +12,8% | +12,78% | S&P 500 | |||||

| Fidelity S&P 500 Index Fund P-ACC-EUR | IE00BYX5MX67 | +12,8% | +12,78% | S&P 500 | |||||

| Vanguard U.S. 500 Stock Index Fund EUR Acc | IE0032126645 | +12,7% | +13,24% | S&P 500 |

Les marchés japonais ont surperformé l année dernière, tandis que les grandes capitalisations américaines et européennes restent solides.

Meilleurs ETF à long terme (10 ans)

| iShares US Index Fund (IE) Flexible Acc USD | IE0001200389 | +12,94% | +15,22% | +15,34% | S&P 500 | ||||||

| Amundi S&P 500 ESG Index IE Dist | LU0996177993 | +14,09% | +15,67% | +15,26% | S&P 500 ESG | ||||||

| Bankinter EE.UU. Nasdaq 100 R FI | ES0114105036 | +6,57% | +15,48% | +15,26% | Nasdaq 100 | ||||||

| Vanguard U.S. 500 Stock Index Fund EUR Acc | IE0032126645 | +12,68% | +14,85% | +14,88% | S&P 500 | ||||||

| Pictet-USA Index I USD | LU0188798671 | +12,21% | +14,30% | +14,60% | S&P 500 |

| iShares US Index Fund (IE) Flexible Acc USD | IE0001200389 | +12,94% | +15,22% | +15,34% | S&P 500 | ||||||

| Amundi S&P 500 ESG Index IE Dist | LU0996177993 | +14,09% | +15,67% | +15,26% | S&P 500 ESG | ||||||

| Bankinter EE.UU. Nasdaq 100 R FI | ES0114105036 | +6,57% | +15,48% | +15,26% | Nasdaq 100 | ||||||

| Vanguard U.S. 500 Stock Index Fund EUR Acc | IE0032126645 | +12,68% | +14,85% | +14,88% | S&P 500 | ||||||

| Pictet-USA Index I USD | LU0188798671 | +12,21% | +14,30% | +14,60% | S&P 500 |

Sur 10 ans, les ETF US restent imbattables, notamment ceux liés au S&P 500, confirmant leur solidité comme socle d’un portefeuille long terme.

Fonds d’investissement : performances passées et perspectives

Sur la dernière décennie, les fonds d’investissement les plus performants ont été ceux exposés aux actions américaines (notamment S&P 500 et Nasdaq), ceux spécialisés dans la technologie, avec des rendements supérieurs à 15 % par an et ceux indexés sur des indices globaux (MSCI World, ACWI).

À l'inverse, les fonds axés sur : les marchés chinois, les matières premières et les REITs (fonds immobiliers cotés) qui ont souffert de la volatilité des marchés, des tensions géopolitiques et des hausses de taux.

Plusieurs tendances macroéconomiques influenceront les fonds d’investissement cette année :

| Inflation modérée | Favorise les obligations à long terme et les fonds diversifiés | ||

| Baisse progressive des taux directeurs | Bénéfice pour les REITs, obligations et valeurs de croissance | ||

| Intelligence artificielle et transition énergétique | Opportunités dans les fonds thématiques (IA, robotique, ESG) | ||

| Ralentissement économique en Chine | Risques pour les fonds émergents asiatiques | ||

| Résilience des États-Unis | Les fonds sur le Nasdaq et le S&P 500 devraient rester leaders |

| Facteur | Impact potentiel |

|---|---|

| Inflation modérée | Favorise les obligations à long terme et les fonds diversifiés |

| Baisse progressive des taux directeurs | Bénéfice pour les REITs, obligations et valeurs de croissance |

| Intelligence artificielle et transition énergétique | Opportunités dans les fonds thématiques (IA, robotique, ESG) |

| Ralentissement économique en Chine | Risques pour les fonds émergents asiatiques |

| Résilience des États-Unis | Les fonds sur le Nasdaq et le S&P 500 devraient rester leaders |

Le boom de l’IA continue de nourrir la performance des fonds tech, voici un guide complet pour investir dans l’intelligence artificielle . Les fonds thématiques ESG sont également en pleine croissance, vous pouvez en savoir plus sur l’investissement durable et ses critères. Le Canada combine stabilité économique et ressources stratégiques apprenez comment investir au Canada avec actions, ETF ou fonds.

Alternatives aux fonds d’investissement

Si vous recherchez d'autres options pour investir en 2025, voici quelques alternatives selon votre profil :

1. ETF (fonds indiciels cotés) : des frais réduits et diversification immédiate, idéal pour investir dans les grands indices ou thématiques (IA, clean tech…)

2. Compte-titres / PEA: Pour investir directement en actions ou ETF, fiscalité avantageuse sur le long terme (notamment avec le PEA en France)

3. Assurance-vie: Accès à des fonds euros et fonds UC et optimisation fiscale en cas de succession ou à long terme

4. Crypto-actifs et Web3: Réservé aux profils dynamiques et avertis car la volatilité est très forte mais potentiel élevé à long terme (Bitcoin, Ethereum…)

5. SCPI et immobilier fractionné: Revenus réguliers sous forme de loyers, moins liquide mais un bon outil de diversification patrimoniale

6. PER (Plan d’Épargne Retraite): Un placement à long terme avec avantages fiscaux, accessible via des fonds euros ou unités de compte (UC). Intéressant pour les personnes souhaitant préparer leur retraite tout en optimisant leurs impôts

*3 mois de frais de gestion offerts avec le code RANKIA

Avertissements :