Fonds de matières premières

Qu’est-ce que les ETC et ETN ? Définition, fonctionnement, avantages, risques, exemples

Les ETC et ETN forment avec les ETFs des instruments de la catégorie dite ETP (Exchange Traded Products ou produits négociés en bourse). Toutefois, si les ETFs sont assez connus du public et des investisseurs particuliers, ce n’est pas le cas des ETCs et des ETNs. Dans cet article, nous vous expliquons tout sur ces deux types d’instruments qui permettent d’investir dans des actifs difficilement accessibles aux particuliers : définition, fonctionnement, avantages, risques et limites, exemples.

Qu’est-ce qu’un ETC ? Définition

Un ETC (Exchange Traded Commodity) constitue un actif négocié en bourse qui suit / réplique l’évolution du cours d’un indice de matières premières ou d’une seule matière première. Commodity = matière première (pétrole, or, énergies, métaux, etc.).

Ainsi, le cours d’un ETC hausse et baisse à mesure que le prix de la matière première (ou de l’indice de matière premières) qu’il suit fluctue, dans le même sens. Un ETC réplique donc au jour le jour la performance des matières premières sous-jacentes.

Il semble qu’un ETC s’assimile à un ETF basé sur les matières premières. Cela est vrai en partie. Toutefois, ce rapprochement avec les ETF s’avère trompeur, d’autant plus qu’il existe des ETF composés de matières premières.

Sachant que vous connaissez déjà la définition et le fonctionnement d’un ETF, voici quelques différences entre un ETF et un ETC. Celles-ci permettent de mieux comprendre ce que sont les ETC (et même les ETF) :

- Un ETC constitue en réalité un titre de créance (comme une obligation), alors qu’un ETF désigne un fonds d’investissement.

- L’émetteur d’un ETC est généralement une banque ou toute autre institution financière, alors que celui d’un ETF est une société de gestion de fonds.

- Un ETC permet d’investir dans une seule matière première (dans plusieurs aussi), alors qu’un ETF, même lorsqu’il est basé sur les matières premières, contient toujours plusieurs matières premières.

- Enfin, avec un ETF de matières premières, l’investisseur détient une part du fonds. Celle-ci est garantie par des quantités physiques de ces matières premières ou des contrats futures. Par contre, avec un ETC, l’investisseur détient un titre de créance sur l’émetteur de l’ETC. Ce dernier ne garantit pas toujours ce titre ou sa dette vis-à-vis de l’investisseur. Dans le cas où il le garantit, il peut par exemple acheter des quantités physiques des matières premières concernées.

Avantages d’investir dans les ETC

Logiquement, si les ETC fonctionnaient simplement comme des ETF de matières premières, ils ne seraient certainement pas utiles. Les particularités des ETC que nous venons d’expliquer ci-dessus leur confèrent certains avantages en matière d’investissement. Voici un résumé des avantages ou intérêts d’investir dans des ETC :

- Avec un ETC, vous pouvez investir dans les matières premières qui sont généralement accessibles uniquement en recourant aux options et aux futures. Or, ces derniers produits financiers s’avèrent complexes, surtout pour les débutants.

- En outre, un ETC peut suivre le cours d’une seule matière première spécifique. Cela vous permet donc d’investir ou de spéculer sur cette seule matière première, avec un produit financier plus facile à comprendre (l’ETC).

Risques de l’investissement dans les ETC

Le principal risque de l’investissement dans les ETC provient du principe ou du fonctionnement de cet instrument. En effet, comme évoqué plus haut, un ETC constitue un titre de créance sur son émetteur. Or, ce dernier peut faire défaut et ne pas procéder au remboursement total ou partiel de sa dette vis-à-vis de l’investisseur.

Peut-être que cela n’est pas assez clair dans les paragraphes ci-dessus, mais notez qu’investir dans un ETC s’assimile à souscrire une obligation (sans intérêts à recevoir). Vous prêtez donc de l’argent à l’émetteur de l’obligation ou de l’ETC. Celui-ci consacre l’argent reçu à l’investissement dans les matières premières. Et vous recevez un gain lorsque la valeur du sous-jacent augmente.

Puisque l’émetteur de l’ETC peut faire défaut, l’investisseur s’expose au risque de contrepartie. Vous pouvez donc perdre la totalité de votre investissement dans les ETC. Il s’agit d’un risque supplémentaire qui n’existe pas avec les ETF à réplication physique. Ces derniers garantissent les rendements et possèdent véritablement les actifs qui constituent l’indice qu’ils suivent.

En outre, puisqu’ils ne concernent qu’une ou plusieurs matières premières (un seul type d’actif), les ETC s’avèrent peu liquides (par rapport aux ETF par exemple). De plus, vous devez généralement payer des frais à l’émetteur d’un ETC pour investir dans ce dernier.

En résumé, voici les principaux risques et limites de l’investissement dans les ETC :

- Risque de contrepartie, lequel n’existe pas avec les ETF à réplication physique.

- Faible liquidité, entraînant donc une difficulté à entrer rapidement en possession des fonds.

- Paiement de frais à l’émetteur de l’ETC pour investir dans ce produit.

Exemple d’ETC

iShares Gold Trust (IAU) constitue un trust ou un ETF (différent des ETF standards) qui émet des actions et achète une quantité correspondante d’or physique. Chaque investisseur dans cet ETF possède donc en principe de l’or détenu en fiducie et correspondant à la valeur de son investissement. Ce trust suit donc la performance de l’or LBMA.

Il existe également un ETC dénommé « iShares Physical Gold ETC (SGLN) ». Dans le cas de cet ETC, chaque investisseur ne possède pas de l’or correspondant à son investissement. L’ETF et l’ETC suivent le même indice de référence, précisément le prix de l'or de la London Bullion Market Association (LBMA). Mais ils ne fonctionnent pas de la même manière.

D’ailleurs, il existe des différences de performance entre ces deux types de fonds ETF et ETC. Pourtant, ils suivent le même indice. L’image ci-dessous met en lumière la différence de performances entre le trust « iShares Gold Trust (IAU) » et l’indice de référence.

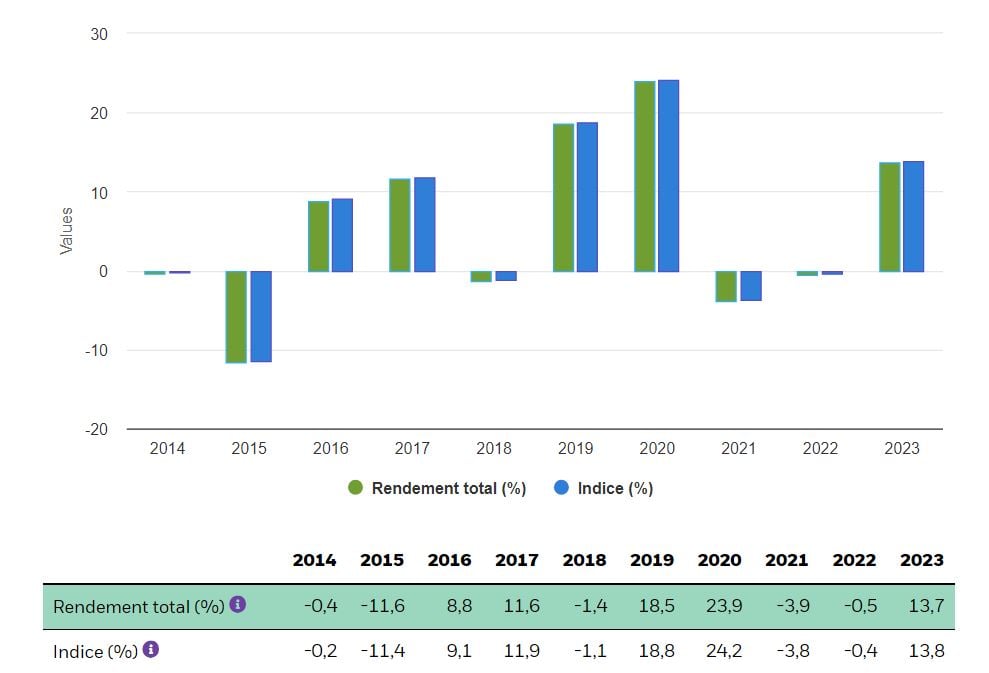

De même, l’image ci-dessous met en lumière la différence de performances entre l’ETC « iShares Physical Gold ETC (SGLN) » et l’indice de référence.

Maintenant, le tableau ci-dessous met en lumière les différences de performances entre l’ETF et l’ETC (alors qu’ils suivent le même indice).

| 2021 | 2022 | 2023 | |||||

| Indice de référence (prix de l’or LBMA) | -3,8 % | -0,4 % | 13,8 % | ||||

| iShares Gold Trust (IAU) | -4,0 % | -0,7 % | 13,5 % | ||||

| ETC iShares Physical Gold ETC (SGLN) | -3,9 % | -0,5 % | 13,7 % |

| 2021 | 2022 | 2023 | |

| Indice de référence (prix de l’or LBMA) | -3,8 % | -0,4 % | 13,8 % |

| iShares Gold Trust (IAU) | -4,0 % | -0,7 % | 13,5 % |

| ETC iShares Physical Gold ETC (SGLN) | -3,9 % | -0,5 % | 13,7 % |

Tableau : comparaison entre les performances de l’or LBMA et celles d’un ETF et d’un ETC suivant le prix de cet or.

Qu’est-ce qu’un ETN ?

Un ETN (Exchange Traded Note) constitue un actif négocié en bourse qui suit / réplique l’évolution du cours d’un indice de référence. Ainsi, un ETN réplique au jour le jour la performance d’un indice sous-jacent.

Cette définition de l’ETN se confond apparemment avec celle de l’ETF. Toutefois, il existe des différences notables entre ETF et ETN :

- Un ETN constitue en réalité un titre de créance (similaire à une obligation), alors qu’un ETF constitue un fonds d’investissement.

- L’émetteur d’un ETN est généralement une banque ou toute autre institution financière, alors que celui d’un ETF est une société de gestion de fonds.

- Avec un ETF, l’investisseur détient une part du fonds. Le fonds détient les actifs qui composent l’indice qu’il suit. Par contre, avec un ETN, l’investisseur détient un titre de créance sur l’émetteur de l’ETN. Ce dernier s’engage à payer à l’investisseur un rendement correspondant à la performance de l’indice de référence.

Plus clairement, voici comment fonctionne un ETN (fonctionnement similaire à celui d’un ETC) :

- Une institution financière émet des ETN (similairement à l’émission d’obligations). Elle ne verse pas d’intérêts sur ces obligations ou ETN.

- L’ETN suit la performance d’un indice de référence, et cette performance détermine le rendement de l’ETN.

- À la maturité de l’ETN (comme pour une obligation), l’émetteur rembourse à l’investisseur le principal (montant investi dans l’ETN) plus le rendement correspondant à la performance de l’indice de référence (par exemple une hausse de 20 %), moins les frais.

Notez que c’est la banque Barclays Bank PLC qui lance pour la première fois les ETN en 2006. Et à l’instar d’un ETC, un ETN possède toujours un KID ou DIC (Document d’Informations Clés). Celui-ci renseigne l’investisseur sur les risques, la politique d’investissement ou encore les coûts de l’ETN.

👉 Pour plus d'informations, consultez l'article suivant : Différence entre ETF-ETC et ETN ?

Avantages d’investir dans les ETNs

Les ETN possèdent l’avantage de rendre certains actifs plus accessibles aux investisseurs particuliers. Ils enrichissent également la gamme d’instruments disponibles, même s’ils bénéficient d’une faible popularité.

En outre, compte tenu de leur fonctionnement, ils constituent des instruments qui facilitent l’investissement dans des titres de créance. Ils sont d’ailleurs négociables (achat, vente) en continu sur les marchés financiers.

De plus, les risques associés aux ETN étant plus nombreux et plus élevés (voir paragraphe ci-dessous), leurs rendements probables s’avèrent également plus importants. Plus l’indice de référence croît, plus les gains à maturité de l’ETN augmente. Toutefois, cela signifie aussi qu’ils s’adressent aux investisseurs peu averses au risque.

Risques d’investir dans les ETNs

Les risques et limites d’investir dans les ETNs sont identiques à ceux d’investir dans les ETC. Ainsi, le principal risque vient de ce que l’investissement dans les ETN vous expose à un risque de contrepartie. Or, ce risque n’existe pas avec les ETF à réplication physique.

En bref, l’investisseur peut perdre la totalité ou une partie de son investissement en ETN, car le remboursement du principal dépend de la viabilité ou de la solvabilité de l’émetteur de l’ETN. Il existe donc le risque que l’émetteur fasse défaut. Le risque n’est pas garanti, car contrairement à un fonds ETF, l’émetteur de l’ETN ne détient pas réellement les actifs qui composent l’indice que l’ETN suit.

En résumé, voici les risques et limites d’investir dans les ETNs :

- Risque de contrepartie dû au probable défaut de l’émetteur et au l’inexistence d’une garantie de la créance.

- Aucun rendement minimum garanti, à la différence des obligations réelles qui versent des intérêts.

- Paiement de frais à l’émetteur de l’ETN pour investir dans cet instrument.

- Activité de négociation pouvant ralentir longtemps ou hausser subitement avec la variation de l’offre d’ETNs par la banque. Cela entraîne d’importantes variations de prix favorables ou défavorables aux investisseurs qui vendent leurs ETN juste avant la maturité.

Exemple d’ETN

Le JPMorgan Alerian MLP Index ETN (AMJ) constitue un exemple d’ETN. Il suit la performance des entreprises du secteur de l'énergie possédant le statut de société en commandite principale (MLP). Les MLP en question désignent en réalité des partenariats cotés en bourse dont certains sont responsables de la construction d’infrastructures énergétiques aux États-Unis.

👉 Les ETCs et les ETNs font partie des ETPs (de même que les ETFs). Pour en savoir plus sur ces instruments, consultez notre article intitulé Les ETP : qu’est-ce que c’est ? Comment Investir ?