Trading

Stratégie straddle long et court : Qu’est-ce que c’est ?

Dans cet article, je détaille un classique des options financières : la stratégie Straddle. Cette méthode offre aux investisseurs la possibilité de bénéficier des fluctuations du marché. Que les tendances soient ascendantes, descendantes, ou même stables.

Puis, j'explorerai en profondeur le concept de Straddle, y compris ses diverses formes. J'illustrerai également comment ces stratégies s'adaptent à divers contextes de marché.

Qu'est-ce que la stratégie Straddle?

Un straddle est une tactique boursière. Elle consiste à acheter ou vendre simultanément un CALL et un PUT. Ces opérations concernent

- Le même actif sous-jacent

- Le même prix d'exercice

- La même date d'expiration.

L'objectif de cette méthode est double. Pour un Long Straddle, il s'agit de profiter d'une fluctuation importante du prix de l'actif. Cette variation peut être à la hausse comme à la baisse. Quant au Short Straddle, il vise à tirer avantage d'une stabilité du prix de l'actif dans un intervalle donné.

👉 Découvrez plus sur ce type d'instruments financiers dans notre guide pour les débutants : Guide sur le trading d'options

Différents types de Straddle

Nous allons détailler le fonctionnement de chaque type de straddle étape par étape. Pour chaque cas, un exemple sera fourni.

Comment fonctionne la stratégie straddle "long" ?

Voici les étapes :

- Long Straddle : Achat simultané d'un nombre identique de CALLS et de PUTS. Ces options ont le même strike et la même échéance.

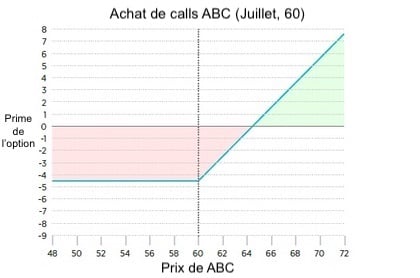

- Première étape : Nous acquérons 10 CALLS de la société ABC, échéance Juillet 60C, au prix de 4,50$. Le risque maximum est de 4.500$, mais le gain potentiel est infini. Cela, si le prix excède 64,50$.

- Il est clair que cette opération n'est profitable que si ABC se dirige dans la direction appropriée, et de manière suffisante. Par conséquent,

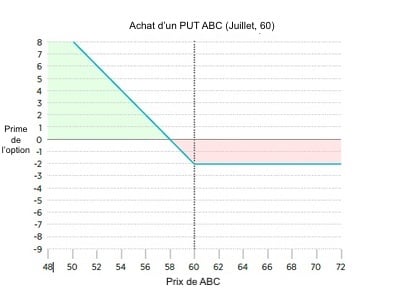

- Nous procédons également à l'achat de : 10 contrats PUT ABC, échéance Juillet 60P. Le coût de la prime s'élève à 2,00$, totalisant un investissement de 2.000$. Cela ouvre la possibilité de gains jusqu'à ce que le prix de l'action atteigne zéro.

- Notre position deviendrait ITM (In The Money) à partir de 58$. Au-delà de ce point, tout évolution à la baisse constitue un gain, jusqu'à, comme mentionné, zéro. Comme dans le cas précédent, un mouvement significatif d'ABC est nécessaire pour générer des profits.

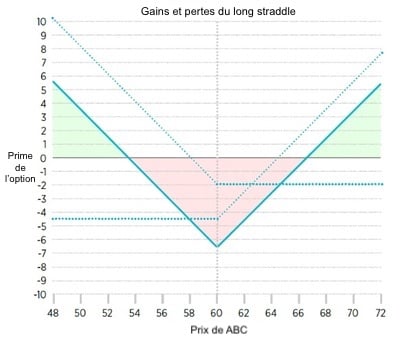

- En combinant les deux stratégies : Nous pourrions alors réaliser des gains si ABC connaît une forte hausse ou baisse. Si ABC reste stable, nous perdrons notre prime initiale.

Nous investirons 6,50$ par contrat dans ce "combo", soit un total de 6.500$. Cela nous offre l'opportunité de profiter tant d'une hausse que d'une baisse significative.

Pour récupérer notre investissement initial, ABC doit soit dépasser 66,50$, soit chuter sous 53,50$.

Ainsi, le coût pour bénéficier d'un potentiel de gain dans les deux sens est supérieur à un pari unidirectionnel.

Comment fonctionne la stratégie straddle "short" ?

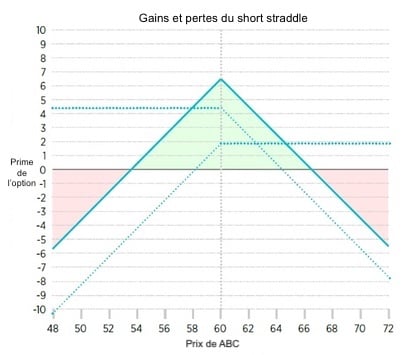

Un short straddle implique de vendre simultanément un CALL et un PUT sur le même actif sous-jacent. Ces options possèdent identiquement le même prix d'exercice et la même date d'expiration. Ainsi, l'investisseur espère une stabilité ou une légère hausse du prix de l'actif sous-jacent. Cette situation est favorable, car elle permet de récolter la prime des options. Toutefois, en cas de baisse du prix de l'actif sous-jacent, l'investisseur risque des pertes.

Pour le reformuler autrement :

- La rémunération maximale se limite à la prime initialement perçue.

- Par contre, les pertes potentielles peuvent s'avérer illimitées.

Prenons un exemple concret :

Supposons la vente de l'option PUT ABC Juillet à 60 pour 2.00$ et de l'option CALL ABC Juillet à 60 pour 4.50$. Par cette opération, une prime totale de 6.50$ est collectée.

Si le cours de l'action ABC Corp. demeure stable ou connaît une légère hausse, la prime est acquise. En dessous du prix d'exercice du PUT, la perte est limitée au cas où l'actif atteint zéro. Au-delà du prix d'exercice du CALL, la perte devient illimitée.

Dans l'exemple mentionné, le maintien du prix à 60$ est idéal pour maximiser le profit. Cette position reste profitable tant que le cours se situe entre 66,50$ et 53,50$.

En conclusion, le Short Straddle représente la vente simultanée d'un nombre égal de CALLS et PUTS. Ces options ont le même actif sous-jacent, le même prix d'exercice, et partagent le même cycle d'expiration. Le seuil de profit pour cette stratégie est strictement défini.

Stratégie straddle | L'opinion de David Leyguarda

D'emblée, lorsqu'il est question de la stratégie straddle, nous la percevons souvent comme une opportunité dans le contexte du long Straddle. Toutefois, il est crucial de se rappeler que le marché reste en position latérale environ 70% du temps. Par conséquent, trouver le bon moment pour une impulsion suffisante afin de compenser les coûts de la stratégie s'avère statistiquement peu optimal et complexe.

Des indicateurs cherchent à identifier ces moments, tout comme certains modèles de prix. Il est évident que leur mise en œuvre n'est pas aisée. La preuve en est que tous ne vivent pas de cette pratique. Ainsi, le Long Straddle ne devrait être envisagé que si l'on est fermement convaincu d'un mouvement significatif.

Cependant, il ne faut pas oublier de considérer que, juste avant les annonces de résultats ou les événements à haute volatilité, les primes augmentent considérablement. Ce phénomène peut faire en sorte que, malgré une forte fluctuation, celle-ci ne soit pas assez importante.

Concernant le Short Straddle, cette stratégie peut permettre de bénéficier de ces situations pour recevoir la prime et offrir une haute probabilité de réussite. Par contre, en cas de mouvement majeur, les pertes peuvent s'avérer élevées et disproportionnées par rapport aux bénéfices potentiels.

Pour cette raison, il est conseillé d'adopter des stratégies comme le Straddle, mais en les combinant avec d'autres facteurs limitant le risque. Par exemple, utiliser le Papillon ou le Condor de fer.

Autres stratégies intéressantes :

Périodiquement, j'ai publié plusieurs articles sur le trading avec des options financières. Par conséquent, je vous laisse avec certaines de ces stratégies :

En fin de compte, il est crucial de reconnaître que le straddle peut sembler une voie facile vers un profit infini. Cependant, cette perception peut conduire à des pertes, étant donné la tendance latérale du marché la majorité du temps. Par ailleurs, bien que le Short Straddle puisse offrir d'importantes opportunités de succès, les pertes potentielles peuvent être disproportionnées.

En somme, il est judicieux d'utiliser cette stratégie en complément d'autres. Comme toujours, l'éducation et la diligence raisonnable demeurent essentielles pour réussir.