Analyse fondamentale

Que sont les ratios de rentabilité d’une entreprise et comment les calculer ?

Comprendre si une entreprise est rentable est essentiel avant d’y investir. Pour cela, les investisseurs utilisent différents ratios de rentabilité d’une entreprise (ROE, ROA, ROCE, Free Cash Flow Yield…). Ces indicateurs financiers permettent d’évaluer l’efficacité d’une société à générer des bénéfices par rapport à ses actifs, son capital ou ses flux de trésorerie.

Dans cet article, nous expliquons de manière simple les principaux ratios de rentabilité, leurs formules et leur utilité en Bourse.

👉 Pour suivre facilement les ratios financiers des entreprises cotées, vous pouvez ouvrir un compte gratuit chez des courtiers comme XTB ou Trade Republic, qui offrent un accès rapide aux données en temps réel.

Qu’est-ce qu’un ratio de rentabilité d’entreprise ?

Les ratios de rentabilité d'une entreprise sont des indicateurs économiques et financiers qui nous aident à savoir si une entreprise est rentable ou non : c'est-à-dire si, avec son activité, l'entreprise est capable de faire face aux coûts et aux rémunérations de ses employés et si, en plus, elle est plus rentable que ses concurrents, et si elle peut créer de la valeur pour ses actionnaires.

Ces indicateurs vous aideront à choisir dans quelle entreprise investir. Parmi les plus importants, le Free Cash Flow, ROA, ROE ou ROCE.

Les principaux ratios de rentabilité et leurs formules

Free Cash Flow Yield (FCF)

Le Free Cash Flow, ou le rendement du flux de trésorerie libre, est la quantité d'argent disponible pour une entreprise après avoir payé tous ses frais d'exploitation et de capital et c'est une mesure de la santé financière d'une entreprise et de sa capacité à générer un flux de trésorerie.

Ainsi, le flux de trésorerie libre peut être utilisé pour rembourser la dette, financer de nouveaux projets ou payer des dividendes aux actionnaires et peut-être :

- Positif : Si une entreprise a plus d'argent qu'elle n'en a besoin pour payer ses dépenses.

- Négatif : Si une entreprise a moins d'argent qu'elle n'en a besoin pour payer ses dépenses, elle aura un flux de trésorerie libre négatif, ce qui la rendra plus endettée pour répondre à toutes ses obligations envers ses créanciers.

Les entreprises ayant un flux de trésorerie libre positif sont généralement considérées comme en bonne santé financière, tandis que celles qui ont un flux de trésorerie libre négatif sont considérées comme en mauvaise santé financière.

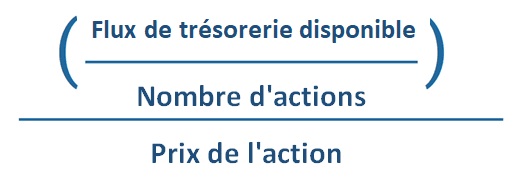

Enfin, la formule du Free Cash Flow Yield, ou rentabilité du flux de trésorerie, est calculée en divisant le flux de trésorerie par le nombre d'actions et ce résultat par le prix de cotation de l'action. C'est l'un des ratios les plus utilisés par les analystes pour évaluer quelles entreprises sont une bonne affaire.

Il est particulièrement pertinent, car il prend en compte le bénéfice de l'entreprise et qu'il est en espèces, sans tenir compte des paiements différés.

C'est un ratio très similaire à celui du rendement des bénéfices par action qui serait calculé en divisant le BPA par le prix de cotation.

- Plus le ratio est faible, plus c'est mauvais, et plus il est élevé, mieux c'est.

Certains analystes utilisent le flux de trésorerie libre, car il déduit les dépenses du capital, car ils considèrent qu'il s'agit d'une mesure plus précise du rendement que les actionnaires recevront si on le compare aux revenus ou aux bénéfices.

👉 Certains courtiers comme Interactive Brokers ou Trading212 permettent de consulter le Free Cash Flow directement dans leurs plateformes, idéal pour comparer plusieurs entreprises avant d’investir.

ROA (Return on Assets)

Le ROA, ou rendement des actifs, est un ratio financier qui mesure la rentabilité d'une entreprise par rapport à ses actifs totaux et fournit une indication de l'efficacité avec laquelle une entreprise utilise ses actifs pour générer des bénéfices. Par conséquent :

- Un ROA élevé indique qu'une entreprise génère beaucoup de bénéfices avec relativement peu d'actifs,

- Un ROA faible indique que l'entreprise n'utilise pas ses actifs de manière efficace.

En général, le ROA peut être affecté par différents facteurs, tels que l'efficacité opérationnelle, la rotation des actifs et le levier.

La formule du ROA est calculée en divisant le bénéfice net par les actifs totaux.

Nous pouvons également calculer la trésorerie générée par l'entreprise par rapport aux actifs, afin de la comparer aux entreprises du secteur. Pour ce faire, nous divisons le Cash Flow opérationnel (Flux de trésorerie d'exploitation) par le total des actifs.

Le ROA peut être utilisé pour comparer l'entreprise avec le secteur ou avec le ROA historique de l'entreprise elle-même.

Nous devons garder à l'esprit que les actifs sont financés soit par des fonds propres, soit par des dettes. Le ROA nous donne une mesure de la capacité de l'entreprise à transformer l'investissement en bénéfice net. Plus le ROA est élevé, mieux c'est. Bien sûr, il faudra prendre en compte le niveau d'endettement de l'entreprise.

👉 Si vous débutez en Bourse et souhaitez analyser les bilans des sociétés, ActivTrades, eToro et Freedom24 proposent des outils pédagogiques et graphiques clairs pour comprendre les ratios comme le ROA.

ROE (Return on Equity)

Le ROE est la rentabilité sur le patrimoine net (ce que l'actionnaire recevrait). Le patrimoine net est la différence entre le total des actifs et le total des dettes. Ou, pour le dire autrement, le capital initial mis en place par les actionnaires dans l'entreprise, en ajoutant les bénéfices que l'entreprise a retenus et en soustrayant les actions propres (autocartera). Ces actions ne paient pas de dividendes, n'ont pas le droit de vote et ne doivent pas être incluses comme des actions en circulation.

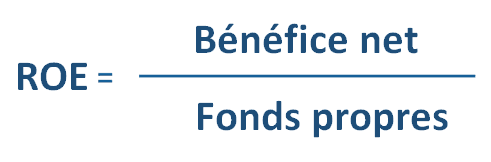

La formule du ROE est calculée en divisant le bénéfice net par le patrimoine net.

👉 Pour suivre l’évolution du ROE et d’autres indicateurs clés, vous pouvez utiliser des courtiers fiables comme XTB ou Interactive Brokers, qui mettent à disposition les données financières complètes.

ROCE (Return on Capital Employed)

Le ROCE est un ratio financier qui mesure le degré de génération de bénéfices d'une entreprise à partir de ses investissements en capital, en fait, il signifie "retour sur le capital employé".

Par conséquent, le ROCE est très utilisé par les analystes pour comparer différentes entreprises et identifier celles qui sont les plus efficaces dans la génération de bénéfices, ainsi que pour aider à prendre des décisions d'investissement.

Le ROCE peut être trompeur si une entreprise a des niveaux élevés de dette, car la dette augmentera le dénominateur dans le calcul du ROCE et réduira le ROCE rapporté. Pour cette raison, il est important d'examiner le ROCE conjointement avec d'autres ratios financiers.

La formule du ROCE est calculée en divisant l'EBIT par le capital employé.

L'EBIT est le bénéfice avant intérêts et impôts.

👉 Comparer le ROCE entre différentes entreprises est plus simple avec des plateformes comme Trade Republic ou Trading212, qui offrent des fiches financières détaillées pour chaque action.

Ratios de rentabilité : Le capital employé

Le capital employé est très utilisé, bien qu'il soit vrai qu'il existe différents contextes dans lesquels il peut être utilisé :

- Total des actifs moins les dettes à court terme (passif courant). Les analystes et les investisseurs calculent souvent le ROCE en fonction du capital moyen employé (en faisant la moyenne du capital employé entre l'ouverture et la fermeture de l'exercice).

- Il peut également être défini comme la valeur de tous les actifs utilisés pour l'entreprise.

- Actifs fixes plus le fonds de roulement (actif courant moins passif courant).

C'est un ratio similaire au ROE qui permet de savoir la capacité de l'entreprise à générer de l'argent sur la base du capital dont elle dispose.

Cet indicateur est très utilisé par les analystes comme mesure pour voir la capacité de l'entreprise à générer des profits.

Apprenez à investir en bourse à partir de zéro : avec ce guide, découvrez les différentes façons d'investir en bourse, découvrez ce qu'est un courtier et les commissions d'investissement, comment est structuré le marché des actions et bien plus encore.

Différence entre ROE et ROCE

Si nous comparons le ROCE au ROE, nous pouvons voir l'impact sur la rentabilité de l'entreprise que l'effet de levier a, car avec le ROCE, nous incluons l'endettement. Le ROE prend en compte les bénéfices générés sur le capital propre (les réserves sont accumulées dans le patrimoine net), mais le ROCE est la principale mesure d'efficacité lorsqu'une entreprise utilise tout le capital disponible pour générer des bénéfices supplémentaires.

Pourquoi les ratios de rentabilité sont-ils essentiels pour investir en Bourse ?

Les ratios de rentabilité d’une entreprise jouent un rôle clé dans l’analyse financière. Ils ne se contentent pas de donner une photographie chiffrée des performances : ils permettent aux investisseurs d’anticiper la solidité et le potentiel d’une société. Concrètement :

- Réduction du risque d’investissement : un ROE ou un ROCE trop faible peut signaler une mauvaise utilisation du capital ou un endettement excessif. Repérer ces signaux en amont aide à éviter les entreprises fragiles.

- Comparaison entre entreprises d’un même secteur : grâce à des indicateurs comme le ROA ou le Free Cash Flow Yield, il devient plus facile d’identifier quelles sociétés sont les plus efficaces dans leur gestion des actifs et des ressources.

- Identification des sociétés créatrices de valeur à long terme : un ratio de rentabilité élevé et stable dans le temps montre que l’entreprise est capable de générer des bénéfices réguliers, même en période de ralentissement économique.

En résumé, ces ratios constituent un outil indispensable pour choisir dans quelle action investir en Bourse et construire un portefeuille orienté vers la performance durable.

👉 Analyser les ratios de rentabilité (ROE, ROA, ROCE, Free Cash Flow Yield) est indispensable avant d’investir. Pour mettre ces analyses en pratique et accéder aux marchés mondiaux, ouvrez un compte chez des courtiers de confiance

Avertissements :

eToro est une plateforme multi-actifs qui propose à la fois l’investissement dans des actions et des crypto-actifs, ainsi que le trading de CFD.

61 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils tradent des CFD avec ce fournisseur.

Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent.

Vous ne perdrez jamais plus que le montant investi dans chaque position.

Cette communication est destinée à des fins d’information et d’éducation uniquement et ne doit pas être considérée comme un conseil ou une recommandation en matière d’investissement.

Les performances passées ne préjugent pas des résultats futurs.

Le Copy Trading ne constitue pas un conseil en investissement.

L’investissement dans les crypto-actifs et leur garde sont proposés par eToro (Europe) Ltd en tant que prestataire de services sur actifs numériques, enregistré auprès de l’AMF.

L’investissement dans les crypto-actifs est très volatil. Aucune protection des consommateurs. Des taxes sur les gains peuvent s’appliquer.