Indicateurs

Indice VIX : Qu’est-ce que c’est et comment ça fonctionne ?

Il existe un indice boursier capable d'enregistrer le sentiment de l'indice le plus important des États-Unis (et donc du monde), le SP500, le sentiment de tranquillité ou non qui existe quant à sa bonne performance. Nous parlons de l' indice VIX, mais que signifie-t-il ? Comment savoir si la peur existe à un moment donné ? Et surtout, saviez-vous que vous pouvez même y investir ?

C'est comme ça. C'est pourquoi dans cet article, j'explique tout ce que vous devez savoir sur l' indice de volatilité SP500.

Qu'est-ce que l'indice VIX en bourse ?

Le VIX , également connu sous le nom d' indice de volatilité CBOE , est un indicateur qui reflète les attentes du marché concernant la volatilité des cours des actions du SP 500 pour les 30 prochains jours . Autrement dit, cela reflète ce que le marché attend de l’indice SP500 au cours du mois à venir. Cet indice est calculé et maintenu par le Chicago Board Options Exchange (CBOE) et est largement connu sous le nom d'« indice de la peur ». Et cela s’interprète essentiellement comme suit :

- Un niveau VIX élevé indique une volatilité attendue élevée, généralement associée à des épisodes d’ incertitude ou à des crises sur le marché financier.

- À l’inverse, un faible VIX suggère une perception de calme et de stabilité.

Le VIX est donc calculé à l'aide d'une formule complexe qui utilise les prix d'une large gamme d'options de vente et d'achat du S&P 500 . La formule prend en compte des options de différents prix d'exercice et échéances et, grâce à ces données, estime la volatilité attendue. De cette manière, le VIX devient un outil essentiel non seulement pour les analystes mais aussi pour les investisseurs et les traders qui cherchent à évaluer les conditions du marché et à adapter leurs stratégies d’investissement en conséquence.

Depuis son introduction en 1993, le VIX a gagné en importance et constitue désormais une référence incontournable dans les discussions de marché. Il est courant de voir les analystes financiers mentionner le VIX lorsqu’ils discutent des conditions de marché à court terme.

À quoi sert le VIX en finance ?

Comme nous l’avons vu, le VIX agit comme un baromètre de la peur et de la complaisance sur le marché boursier. Lorsque le VIX est élevé , cela signale une volatilité attendue élevée et une aversion au risque accrue : les investisseurs recherchent souvent des valeurs refuges ou des stratégies de couverture. À l’inverse, un VIX faible indique que le marché s’attend à de petits mouvements et se sent plus confiant.

Les gestionnaires de portefeuille peuvent utiliser le VIX pour évaluer et gérer le risque de leurs positions, en ajustant leur exposition pendant les périodes de volatilité. Les traders profitent de sa corrélation négative avec le marché pour spéculer ou tirer profit des options ou des contrats à terme VIX.

Il existe également de nombreux produits financiers basés sur la volatilité, tels que les contrats à terme, les options, les ETF et les ETN, qui permettent aux investisseurs de négocier directement la volatilité . Ces instruments servent à protéger les portefeuilles contre les mouvements brusques ou à profiter des changements de sentiment du marché. De plus, lors des crises financières, cette capacité à négocier la volatilité devient encore plus importante.

Cependant, le VIX ne mesure pas seulement la volatilité attendue, mais sous-tend également plusieurs produits qui aident à gérer et à exploiter la volatilité du marché .

Comment fonctionne l'indice de volatilité SP500 ?

Pour mieux comprendre le fonctionnement du VIX, il est essentiel de comprendre le concept de volatilité implicite , une estimation de la volatilité future d'un actif basée sur le prix actuel de ses options. Lorsque les options du S&P 500 sont négociées sur le marché, leurs prix reflètent non seulement les attentes concernant les mouvements de l'indice lui-même, mais également le niveau d'incertitude ou de risque associé à ces mouvements .

👉 Plus d'informations: Comment investir dans le SP&500?

👉 Autre information d'intérêt: Comment investir dans le Nasdaq?

Indice de volatilité VIX: Comment est-il calculé?

Le VIX est basé sur les options d'achat et de vente du S &P 500 avec des échéances s'étalant sur les 30 prochains jours . Cette combinaison reflète la volatilité implicite attendue par le marché.

D'une manière générale, le calcul du VIX suit le processus suivant :

- Étape 1 : Collectez les options d’achat et de vente du S&P 500 expirant dans les 30 jours.

- Étape 2 : La variance implicite est ensuite calculée à l’aide d’une moyenne pondérée de la différence de prix entre les options d’achat et de vente à différents niveaux d’exercice.

- Étape 3 : Ensuite, les options d’achat (optimisme) et de vente (pessimisme) sont combinées pour obtenir une vision équilibrée des attentes du marché.

- Étape 4 : L’interpolation est ensuite appliquée pour ajuster les données de différentes dates d’échéance à un horizon exact de 30 jours.

- Étape 5 : Enfin, la variance est transformée en volatilité annualisée en prenant la racine carrée et en multipliant par la racine carrée du nombre de jours de négociation (environ 252).

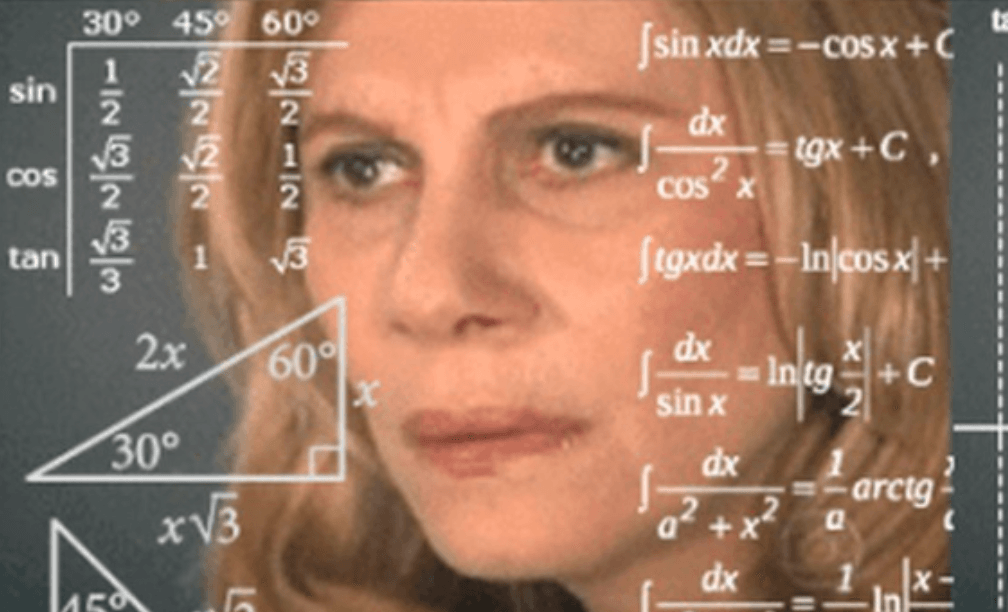

Le résultat est un pourcentage de volatilité annualisé , qui indique le niveau de fluctuations que le marché attend pour le mois suivant. Oui, comme vous pouvez le constater, le calcul du VIX est un processus complexe qui nécessite une collecte approfondie de données de marché et l’utilisation de mathématiques avancées.

Valeur du VIX : niveau d'anxiété des investisseurs

En général, le VIX a toujours tendance à évoluer autour de niveaux associés au calme, et lorsqu'il dépasse ces niveaux, il est associé à des situations de peur ou de panique.

Ce tableau indique le niveau d'anxiété des investisseurs à mesure que la valeur du VIX varie.

| Valeurs | Niveau d'anxiété | Valeurs | Niveau d'anxiété | ||||

| 5-10 | Optimisme extrême | 35-40 | Haute inquiétude | ||||

| 10-15 | Grand optimisme | 40-45 | Inquiétude extrême | ||||

| 15-20 | Optimisme modéré | 45-50 | Peur modérée | ||||

| 20-25 | Léger optimisme | 50-55 | Peur élevée | ||||

| 25-30 | Incertitude modérée | 60-55 | Peur intense | ||||

| 30-35 | Haute incertitude | 60-65 | Peur extrême |

| Valeurs | Niveau d'anxiété | Valeurs | Niveau d'anxiété |

| 5-10 | Optimisme extrême | 35-40 | Haute inquiétude |

| 10-15 | Grand optimisme | 40-45 | Inquiétude extrême |

| 15-20 | Optimisme modéré | 45-50 | Peur modérée |

| 20-25 | Léger optimisme | 50-55 | Peur élevée |

| 25-30 | Incertitude modérée | 60-55 | Peur intense |

| 30-35 | Haute incertitude | 60-65 | Peur extrême |

De cette façon, chaque fois que le VIX se trouve à l’un de ces niveaux, il nous offre en même temps beaucoup d’informations. Essentiellement:

- Cela reflète la peur du marché : lorsque l’incertitude augmente, le VIX monte en flèche, indiquant une plus grande nervosité parmi les investisseurs. À l’inverse, un VIX faible dénote stabilité et confiance.

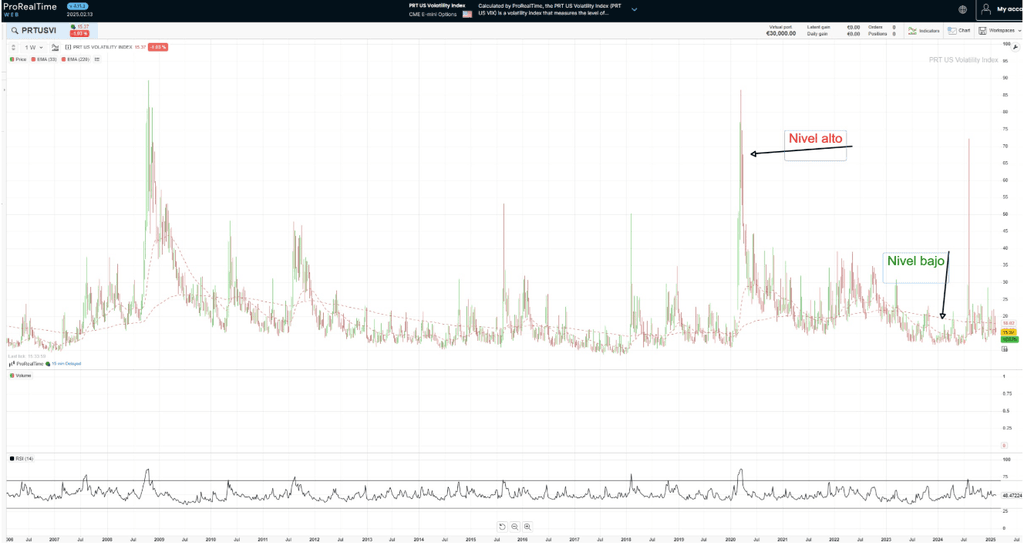

- Augmentations en temps de crise : Par exemple, des événements tels que la crise financière de 2008 ou la crise du COVID-19 en 2020 ont fait grimper le VIX au-dessus de 80 points , reflétant la panique et l’incertitude au niveau mondial. Autrement dit, les investisseurs, inquiets des pertes futures, ont exigé des primes plus élevées sur les options du S&P 500 , augmentant ainsi la volatilité implicite.

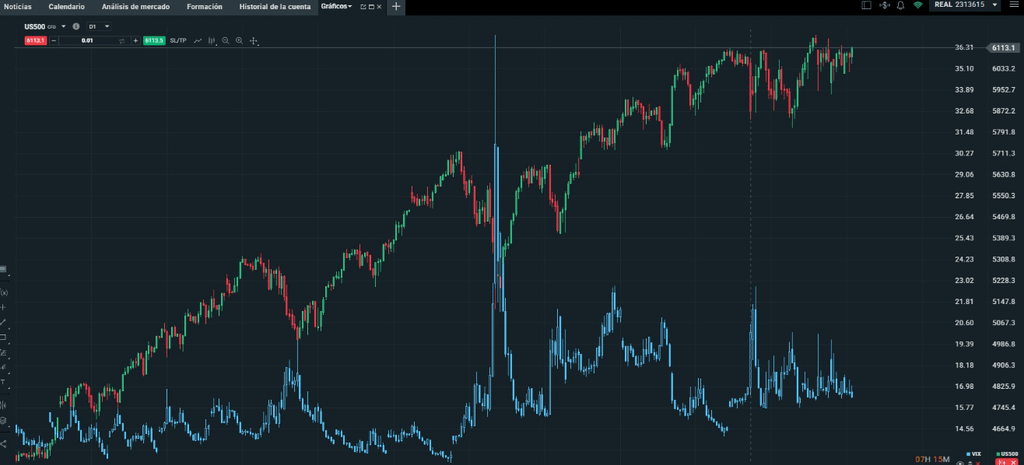

- Corrélation inverse avec le SP500 : dans les marchés baissiers , le VIX a tendance à augmenter lorsque les investisseurs achètent des options de vente comme couverture , augmentant son prix et, par conséquent, l'indice. Lorsque le S&P 500 se redresse et que la confiance prévaut , le VIX baisse.

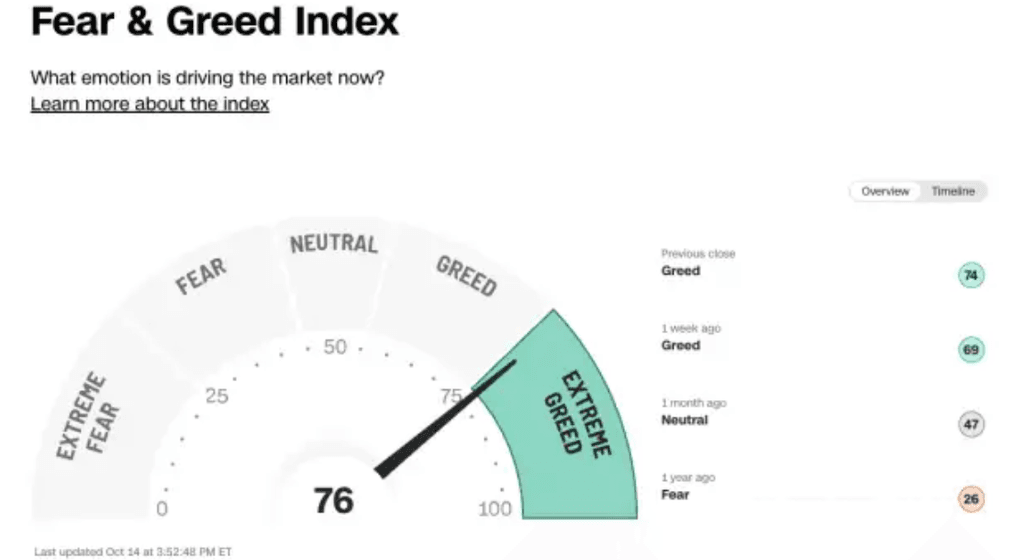

- Il existe d’autres indicateurs pertinents : les spreads de crédit, qui s’élargissent à mesure que l’aversion au risque augmente, et l’ indice CNN Fear and Greed , qui combine plusieurs facteurs (tels que l’ampleur du marché et la demande d’obligations pourries). Cependant, le VIX reste le principal indice de référence pour mesurer le sentiment et la volatilité du marché.

Cotation du VIX en bourse

La cotation de l'indice VIX en bourse depuis le début de l'année est la suivante:

Qu'adviendra-t-il du VIX si le SP500 chute ?

Lorsque le S&P 500 chute , le VIX augmente généralement en raison de l'incertitude accrue et de la demande d'options de vente, ce qui augmente les primes et la volatilité implicite. Un exemple clair a été observé en mars 2020, pendant la crise du COVID-19, lorsque la forte baisse du marché a fait grimper le VIX au-dessus de 80 points.

Regardez l'image suivante, comment à chaque forte baisse de l'indice SP500, le VIX a tendance à monter brièvement en flèche .

Le VIX peut également être influencé par des mouvements importants et rapides du SP500 , même si ces mouvements sont de courte durée. Par exemple, une baisse soudaine et significative en une seule journée peut entraîner une augmentation proportionnellement importante du VIX , car les traders d'options ajustent rapidement leurs attentes concernant la volatilité future. Par exemple, la situation s'est avérée très bonne lors de la rupture du carry trade japonais début août 2024 , lorsque le marché a perdu 7 % en seulement deux séances et que le VIX est passé à environ 60 points.

Et si le marché montait ?

En revanche, si le marché augmente régulièrement, le VIX a tendance à baisser car les investisseurs se sentent plus optimistes et achètent moins d’options de protection . Après la crise de 2008, par exemple, la reprise du S&P 500 s’est accompagnée d’une baisse marquée du VIX. La loi de l'offre et de la demande dans sa forme la plus pure, wow.

Soyez toutefois prudent ici, car un VIX extrêmement bas peut également signaler une complaisance et masquer des risques sous-jacents que le marché néglige.

Il est toutefois important de noter que la relation entre le VIX et le SP500 n’est pas toujours parfaitement inverse . Il y a des moments où le SP500 et le VIX peuvent évoluer dans la même direction, bien que ces cas soient rares et généralement de courte durée. Généralement, ces mouvements inhabituels se produisent lorsque le marché traite des informations contradictoires ou lorsque des événements spécifiques affectent différemment la volatilité et les cours des actions.

Comment investir dans le VIX?

Le VIX n’est pas un instrument qui peut être acheté directement , mais il existe plusieurs façons d’y investir :

Acheter des ETFs du VIX

Il existe également des ETF ou des ETN qui reproduisent le comportement du VIX ou de ses futures . Voici quelques exemples :

| ETFs | Ticker | ISIN | |||

| iShares Edge S&P 500 Minimum Volatility UCITS ETF (Acc) | IBCK | IE00B6SPMN59 | |||

| Lyxor S&P 500 VIX Futures Enhanced Roll UCITS ETF | LVO | LU0832435621 |

| ETFs | Ticker | ISIN |

| iShares Edge S&P 500 Minimum Volatility UCITS ETF (Acc) | IBCK | IE00B6SPMN59 |

| Lyxor S&P 500 VIX Futures Enhanced Roll UCITS ETF | LVO | LU0832435621 |

Cependant, investir dans ces produits comporte des risques, notamment le contango , qui se produit lorsque les prix à terme à court terme sont inférieurs aux prix à long terme , ce qui érode la valeur de l'ETF au fil du temps. Ce qu’on appelle communément « perdre de l’huile ».

Options VIX

Vous pouvez également négocier des options VIX (indice : ce sont mes préférées, vous le savez déjà), en profitant de leur grande sensibilité aux variations de volatilité implicite. Grâce au trading d’options, nous pouvons choisir le risque assumé , limiter les pertes et établir la stratégie la mieux adaptée à notre portefeuille . Encore une fois, nous pourrions écrire plusieurs autres articles uniquement sur les stratégies d’options VIX.

N’oubliez pas que nous avons des stratégies spécifiques, telles que les « spreads calendaires » ou les « spreads de crédit ».

Autres indices de peur similaires au VIX

Bien que le VIX soit le plus connu, il existe d’autres indices de volatilité qui servent de baromètres de la peur sur différents marchés :

- VDAX-NEW : Mesure la volatilité implicite du DAX (Allemagne).

- VSTOXX : Représente la volatilité de l'Euro Stoxx 50 (zone euro).

- VXAPL : Calcule la volatilité des options sur actions Apple.

Ces indices permettent aux investisseurs de diversifier leurs stratégies et de couvrir les risques sur différents marchés géographiques.

Quelle est la relation entre le VIX et le trading d’options ?

La

relation entre le VIX et le trading d’options est intrinsèque et directe. Les lecteurs qui suivent mon blog savent déjà que les options financières sont des contrats qui, une fois achetés, accordent à l'acheteur le droit (mais non l'obligation) d'acheter ou de vendre un actif sous-jacent à un prix prédéterminé, appelé prix d'exercice, avant ou à une date précise. Les options peuvent également être vendues à une autre partie ; Dans ce cas, l'obligation d'acheter ou de vendre l'actif est acquise si l'acheteur de ladite option décide d'exercer son droit d'achat ou de vente.

La valeur (ou « prime ») de ces options dépend, entre autres facteurs, de la volatilité attendue de l’actif sous-jacent, et c’est là qu’intervient le VIX.

Dans les modèles d’évaluation des options, tels que le modèle Black-Scholes , la volatilité est l’un des éléments clés qui déterminent le prix d’une option. Le VIX fournit une mesure de cette volatilité anticipée, basée sur les prix des options du S&P 500. Lorsque le VIX augmente, cela signifie que les primes d'options augmentent également , reflétant une plus grande anticipation de fluctuations brutales du marché. Par conséquent, un VIX élevé rend les options plus chères et vice versa.

Les traders d'options accordent une attention particulière au VIX pour adapter leurs stratégies en fonction des conditions du marché.

Stratégie avec un VIX élevé

Par exemple, dans un environnement de forte volatilité (VIX élevé), il semble logique de se tourner vers des stratégies de vente d'options, en profitant des primes plus élevées et en collectant la valeur de ladite prime (attention aux engagements pris lors de la vente d'options ; une gestion prudente des risques est ici très importante).

Par conséquent, acquérir une protection par l'achat d'options de vente en prévision de nouvelles baisses du marché ne semble pas être la meilleure idée, car les primes que nous devrons payer pour ces options seront gonflées et pourraient finir par nous coûter cher.

Stratégie avec un VIX faible

Au contraire, dans un environnement de faible volatilité (VIX faible), on peut opter pour des stratégies telles que l'achat de straddles ou de cônes, où des options de vente et d'achat avec le même strike et la même expiration sont achetées simultanément , en espérant que la volatilité future sera supérieure à celle impliquée par les prix des options.

De plus, le VIX lui-même peut être un actif sous-jacent sur le marché des options. Il existe des options basées sur le VIX, ce qui est curieux car on se souvient que le VIX est lui-même basé sur le prix des options SP500 , on pourrait donc dire que les options sur le VIX sont la « seconde dérivée » du SP500 (pardonnez-moi ceux qui ne sont pas très calés en mathématiques).

Ces options VIX peuvent être particulièrement utiles dans des scénarios d’incertitude extrême , permettant aux investisseurs de se protéger contre de fortes baisses du marché sans avoir à modifier directement leurs positions boursières.

En conclusion, l’ indice VIX joue un rôle crucial dans le trading d’options, à la fois comme indicateur de volatilité utilisé pour évaluer le prix des options et comme actif négociable à part entière. Comprendre la relation entre le VIX et le marché des options nous permettra de prendre des décisions plus éclairées et d’adapter nos stratégies pour améliorer nos profils de risque et de rendement.

Pourquoi trader le VIX en bourse?

Les instruments de l'indice de volatilité VIX ont une forte corrélation négative avec le marché boursier, ce qui les a rendus populaires parmi les traders qui les utilisent pour la diversification ou la couverture des investissements. Si vous ouvrez une position sur le VIX, vous pouvez compenser d'autres positions ouvertes en actions et couvrir votre exposition.

Par exemple, supposons que vous ayez ouvert une position longue sur les actions d'une entreprise américaine qui est membre de l'indice S&P 500. Même si vous pensez que cette action est un bon investissement à long terme, vous décidez de réduire votre exposition à la volatilité à court terme. Vous entrez alors une position longue sur le VIX , pensant que la volatilité augmentera. En effectuant de telles opérations, vous pouvez compenser vos positions.

Si vos prédictions sont incorrectes et, par conséquent, la volatilité n'augmente pas, vos pertes sur votre position VIX ouverte peuvent être réduites par vos gains sur vos autres positions commerciales ouvertes.

Enfin, rappelons que le VIX mesure la volatilité implicite de l'indice S&P 500 (SPX), dérivée des prix des options sur le SPX et calculée et publiée par le Chicago Board Options Exchange (CBOE). De plus, comme le S&P 500 est considéré comme un indicateur avancé des conditions économiques sur le marché boursier américain, il a été créé pour mesurer la volatilité implicite des indices boursiers américains.

👉 Peut-être que cela pourrait vous intéresser : Actions les plus négociées pour investir en bourse en 2023

Questions fréquentes : VIX SP500

Quand acheter le VIX?

Le VIX (Indice de volatilité CBOE) est un indicateur de la volatilité du marché boursier américain, pas une action qui peut être achetée directement. Cependant, il existe certaines stratégies que les traders peuvent utiliser pour profiter de la hausse du VIX. Une stratégie courante consiste à acheter des ETFs de VIX. Ces outils permettent aux traders de gagner de l'argent lorsque le VIX augmente.

En général, l'achat de instruments financiers basés sur le VIX peut être une stratégie efficace pour les traders expérimentés qui cherchent à profiter des fluctuations du marché boursier. Cependant, il est important de faire preuve de prudence et de peser soigneusement les risques impliqués avant de réaliser toute opération commerciale sur le VIX.

Comment fonctionne le VIX?

Le VIX (Indice de volatilité CBOE) est un indicateur de la volatilité du marché boursier américain. Il est calculé en utilisant les cotations d'options du marché S&P 500.

Le VIX est utilisé pour mesurer la peur ou l'incertitude des traders sur le marché boursier. Lorsque le VIX est élevé, cela signifie que les traders s'attendent à plus de volatilité dans les prix des actions. Au contraire, lorsque le VIX est bas, on suppose que le marché est moins volatile.

En résumé, le VIX est utilisé comme indicateur de la volatilité du marché boursier et peut aider les traders à prendre des décisions d'investissement éclairées. Cependant, il est important de se rappeler que le VIX n'est pas une garantie de ce qui se passera sur le marché boursier et peut être sujet à des fluctuations imprévisibles.

Que contient le VIX?

Le VIX (Indice de Volatilité), également connu sous le nom d'indice de volatilité, mesure la volatilité implicite du marché boursier américain, spécifiquement de l'indice S&P 500. Le VIX est basé sur les prix des options d'achat et de vente du S&P 500, qui sont des instruments financiers qui vous permettent d'acheter ou de vendre la valeur sous-jacente à un prix spécifique dans un futur. La volatilité implicite est une mesure du changement attendu dans les prix des actions et est calculée en fonction du prix des options.